02.11.2022

Заемный капитал для компаний и проектов: итоги третьего квартала 2022 года

Что происходило в сфере банковских и облигационных заимствований? Какой рекорд был установлен на рынке концессионных бондов? Почему российским эмитентам и облигационерам вновь интересны юань и ESG-повестка?

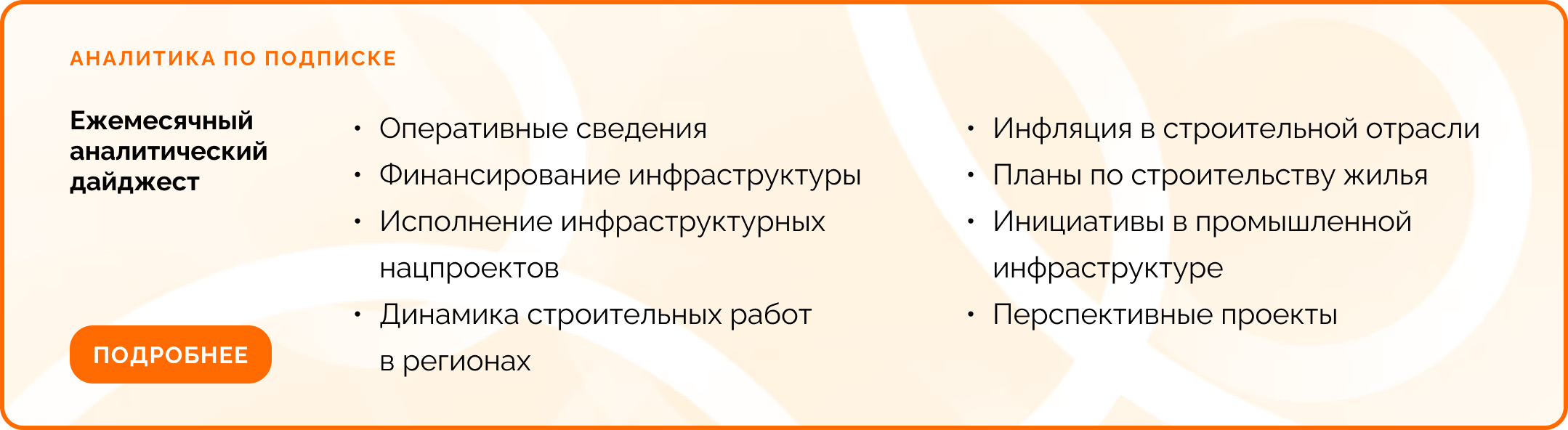

Снижение ключевой ставки в третьем квартале с 9,5% до 7,5% — то есть, до значений конца 2021‑го года — не привело к соответствующему уменьшению банковских ставок для инфраструктурных проектов. К октябрю 2022‑го эти ставки находились в коридоре 9,75‑14%, тогда как в прошлом году при аналогичной ключевой — в диапазоне 7,6‑12%. Более дорогое кредитование по‑прежнему связано с повышенной премией кредиторам за риск, которая будет постепенно снижаться при условии возникновения большей определенности и отсутствии новых экономических шоков.

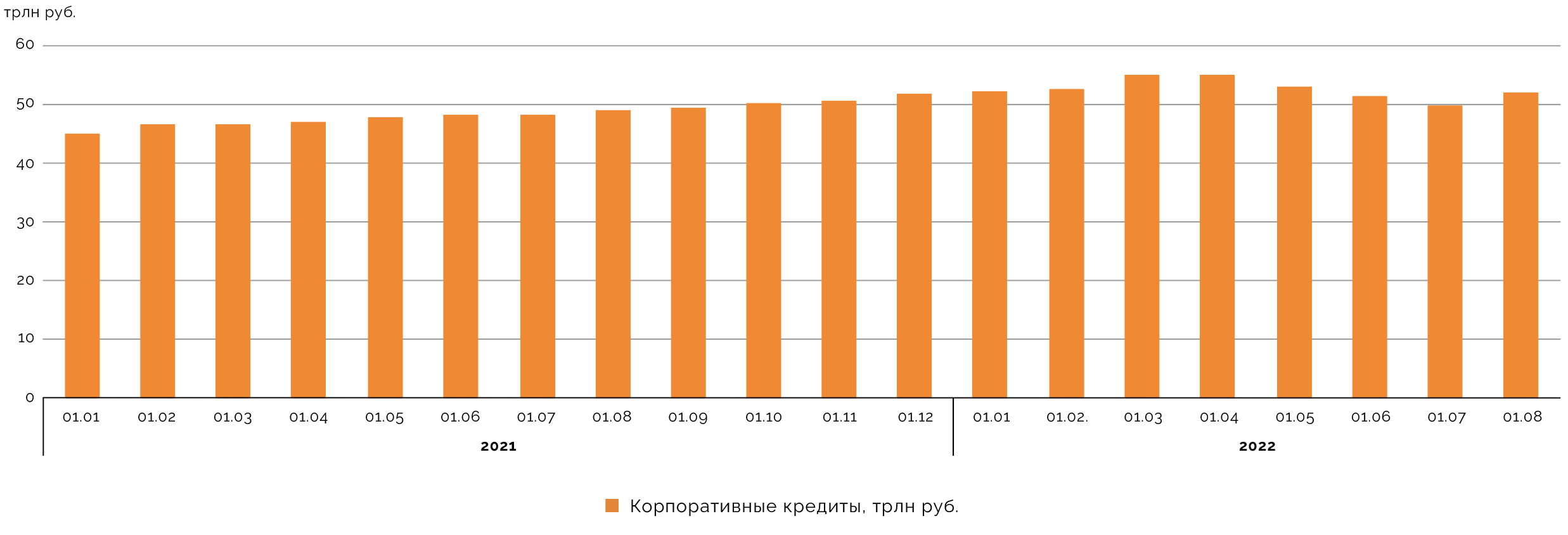

Доли льготного банковского финансирования и кредитов с плавающей ставкой в общем объеме корпоративных кредитов растут. Главная причина первого — поддержка государством системообразующих компаний и конкретных отраслей, а второго — продолжающееся снижение ключевой ставки. Для сравнения, по данным Центробанка, до пандемии корпоративных кредитов с плавающей ставкой было менее трети, а к осени 2022‑го — 41‑42%.

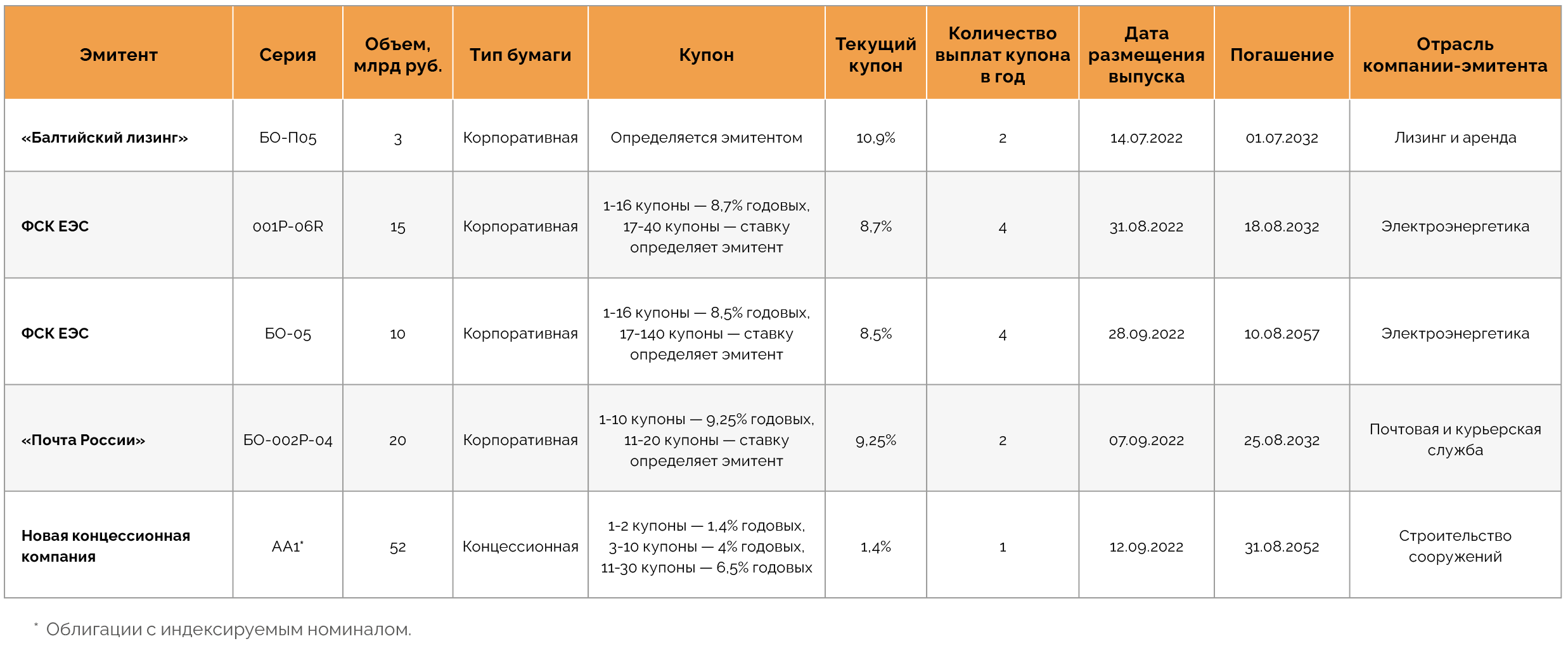

Объем долгосрочных эмиссий корпоративных облигаций инфраструктурных и смежных компаний в третьем квартале вырос на 43%, по сравнению с предыдущим периодом, до 48 млрд руб. Эти средства пришлись на четыре выпуска: «Почты России» (20 млрд руб.), ФСК ЕЭС (выпуски на 15 млрд руб. и 10 млрд руб.) и «Балтийского лизинга» (3 млрд руб.). Такую активность на рынке стимулировали общее смягчение денежно-кредитной политики и немного более широкий горизонт планирования, чем полгода назад. Напомним, что в первом квартале в исследуемом нами сегменте не состоялось ни одной эмиссии.

Рынок новых выпусков концессионных облигаций с 2020 года продолжает оставаться «рынком одного эмитента». В третьем квартале 2022 года состоялось размещение концессионных бондов Новой концессионной компании на 52 млрд руб. Это крупнейшая эмиссия такого вида облигаций за все время. В 2020 и 2021 годах суммарные объемы размещений того же эмитента (и сегмента концессионных бондов в целом) составили 3 млрд руб. и 11 млрд руб. В ближайшие кварталы ситуация, скорее всего, не изменится: поскольку нет достаточного количества капиталоемких проектов, авторы которых готовы использовать сложное финансирование.

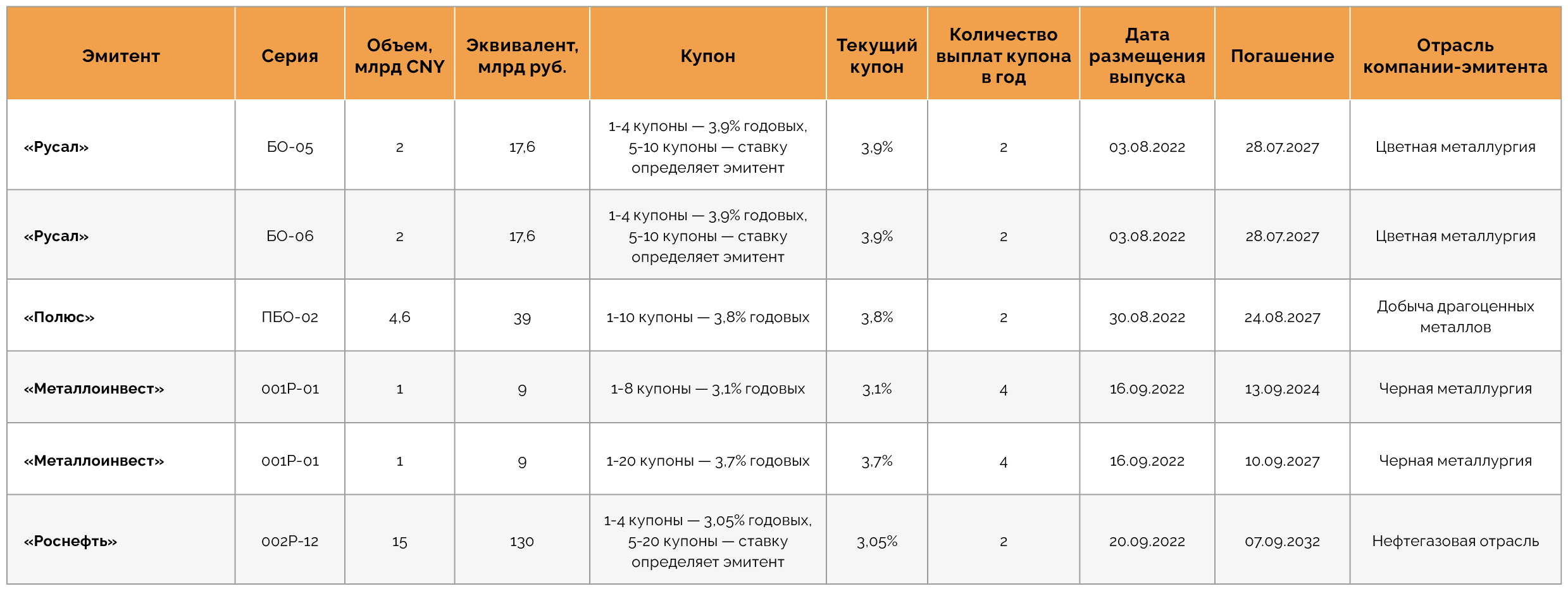

Сразу четыре компании реального сектора провели в третьем квартале облигационные размещения в юанях. Покупка таких бондов пока интересна преимущественно внутренним инвесторам для диверсификации портфеля. В свою очередь, эмитентам удалось привлечь 25,6 млрд китайских юаней (более 222 млрд руб.) в условиях ограниченного доступа к внешним рынкам капитала и высоких санкционных рисков. В будущие кварталы подобный инструмент могут использовать для привлечения капитала в российские суверенные облигации.

Всплеск активности наблюдался также в сфере бондов устойчивого развития. Пока их ключевые эмитенты — отечественные институты развития, а верификаторы — российские организации. Благодаря первому фактору и повышенной надежности (например, регулятор внес в Ломбардный список зеленый выпуск от ВЭБ.РФ) бонды зеленой и социальной направленности могут быть интересны институциональным инвесторам, в частности негосударственным пенсионным фондам. В третьем квартале в зеленые и социальные выпуски привлекли около 57 млрд руб. Мы полагаем, что дальнейшая активность в этом сегменте в средне- и долгосрочной перспективе могла бы облегчить выход российских ESG-эмитентов на азиатские и ближневосточные финансовые рынки.

Источник: данные ЦБ РФ, Московской биржи, Bonds.finam, оценка и анализ Sherpa Group

Ключевая ставка ниже докризисных значений

В третьем квартале 2022 года Банк России дважды снижал ключевую ставку: сначала в июле с 9,5% до 8%, а затем в конце сентября — до 7,5%. В четвертом квартале 2022 года у регулятора по плану лишь две возможности ее изменить. Но первой — на заседании в конце октября — он не воспользовался, сохранив значение 7,5%.

Таким образом, бóльшую часть третьего квартала ключевая ставка находилась на том же уровне, что и до возникновения геополитической напряженности: примерно такой (7,5‑8,5%) ключевая ставка была в октябре — декабре прошлого года.

Подобные уровни ключевой ставки способны обеспечить кредитование долгосрочных инвестиционных проектов, в отличие от тех, что были в предыдущих кварталах. Но несмотря на смягчение денежно-кредитной политики, в июле — сентябре сохранялись риски, не позволяющие кредитным условиям вернуться к значениям конца 2021‑го.

В частности, банки продолжали в эти месяцы сохранять высокие требования к заемщикам в отношении как ценовых, так и неценовых условий кредитования: из‑за этого кредитная активность повышалась сдержанно. Мы также не исключаем, что на слабом снижении стоимости кредитов сказался и рост комиссионного вознаграждения.

Если, по оценке InfraOne Research на середину 2022 года, диапазон ставок по долгосрочным кредитным линиям для инвестиционных и инфраструктурных проектов составлял 12,8‑16% годовых, то в третьем квартале он, по нашим расчетам, сместился в область 9,75‑14%.

Эти диапазоны по‑прежнему выше тех, что сложились во второй половине 2021‑го — начале 2022 годов (7,6‑12% и 8,8‑12,5% соответственно). Тем не менее, если регулятор на оставшихся заседаниях продолжит снижение ключевой ставки или даже сохранит ее, а в экономике не будет резких шоков, то возвращение к прежнему уровню ставок вполне возможно. В частности, за счет премии за кредитный риск, которая традиционно уменьшается в условиях достижения экономической стабильности.

Антикризисные усилия регулятора

В третьем квартале Банк России опубликовал документ, в котором отразил новые задачи и направления развития финансового рынка в современных условиях. Среди основных задач: стимулирование участия банков в проектах экономического развития страны, поддержка банковского сектора со стороны государства в части механизма выдачи государственных гарантий, докапитализация институтов развития, которые затем могут направить средства на обеспечение структурной трансформации экономики.

Также регулятор заявил о планах увеличить потенциал развития региональных банков и расширить их возможности по участию в кредитовании и в поддержке развития цифрового рубля.

Помимо этого ЦБ планирует проанализировать препятствия и необходимые стимулы для более активного применения инструментов секьюритизации банковских кредитных портфелей, сделок синдицирования и других способов распределения рисков.

В условиях ограничения выхода российских компаний на международные рынки капитала и недостаточной емкости внутреннего финансового рынка в банковском секторе усиливается проблема значительной концентрации кредитного риска на нескольких крупнейших российских заемщиках. Такие риски можно снизить за счет их распределения на государство и институты развития с помощью предоставления банкам гарантий и поручительств.

Льготное кредитование открыто для компаний

В общем объеме корпоративных кредитов в последние месяцы растет доля льготного кредитования (в реальном секторе с его помощью поддерживают системообразующие организации). По данным ЦБ РФ, к октябрю она составляла 15%, а до начала пандемии и активного применения такого инструмента — была втрое меньше.

На поддержание динамики кредитования направлены также продление программ поддержки отраслей, регулятивные послабления и перенос требований на более поздние периоды.

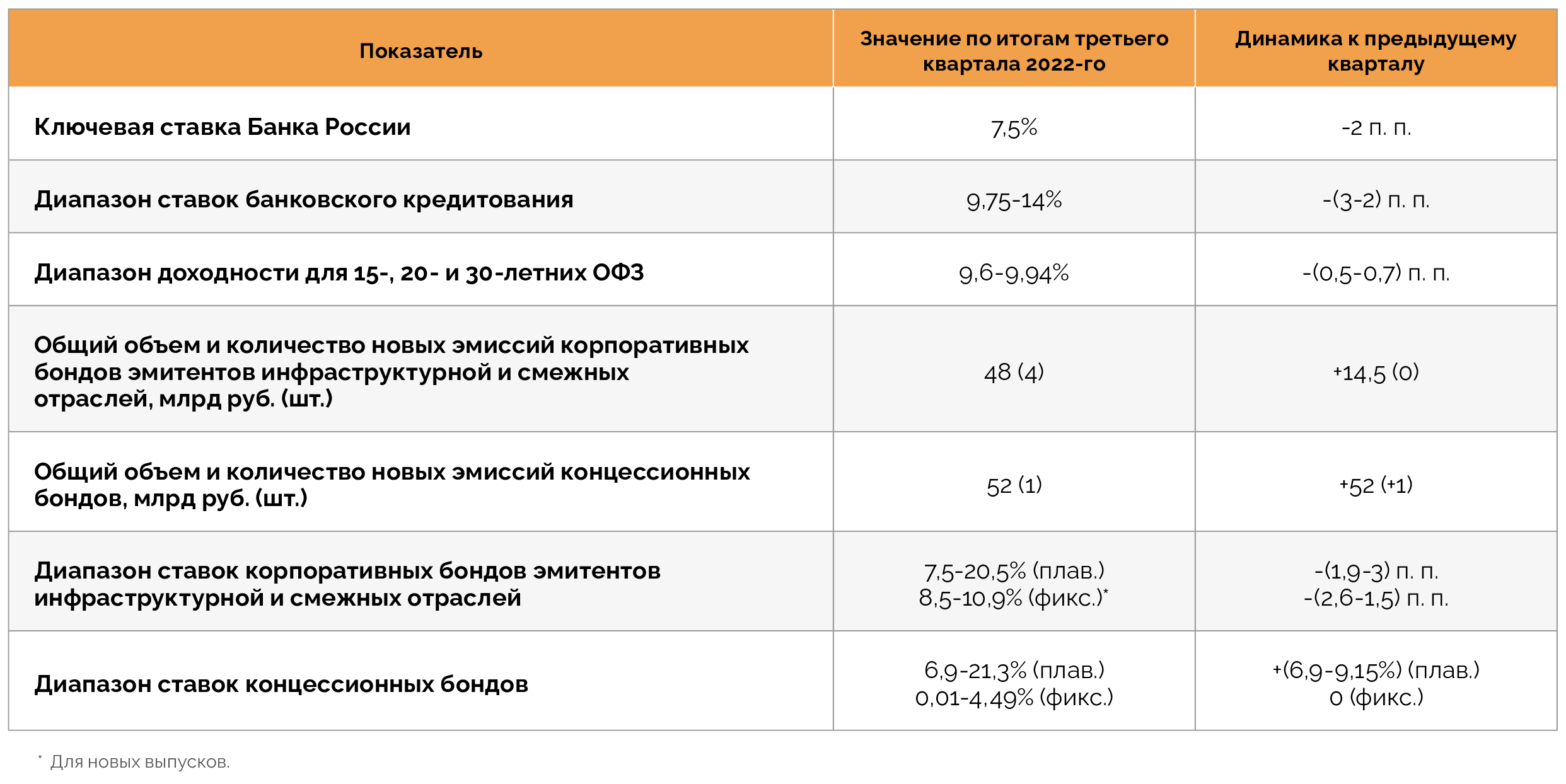

В условиях смягчения денежно-кредитной политики выросла доля кредитов с плавающей ставкой в общем объеме корпоративных кредитов. По итогам июля и августа она составляла 42% и 41,6% соответственно. Для сравнения, в начале 2019‑го (когда ставка начала очередное длительное снижение) такая доля была на 12 п. п. меньше.

На этом фоне продолжала расти доля краткосрочных заимствований. По данным регулятора (пока самые актуальные доступны по итогам августа), объем кредитов, выданных на срок свыше 1 года в структуре портфеля банковского сектора вырос с 22,2% в апреле 2022‑го до 32,6%. А доля кредитов сроком свыше 3 лет в августе увеличилась до 16,5% после ее пребывания на уровне менее 12% в феврале-июне.

Мы полагаем, что в условиях большей определенности и мягкой денежно-кредитной политики доля краткосрочных заимствований стабилизируется и может начать снижаться.

Источник: данные Банка России, расчеты и анализ Sherpa Group

Источник: данные Банка России, расчеты и анализ Sherpa Group

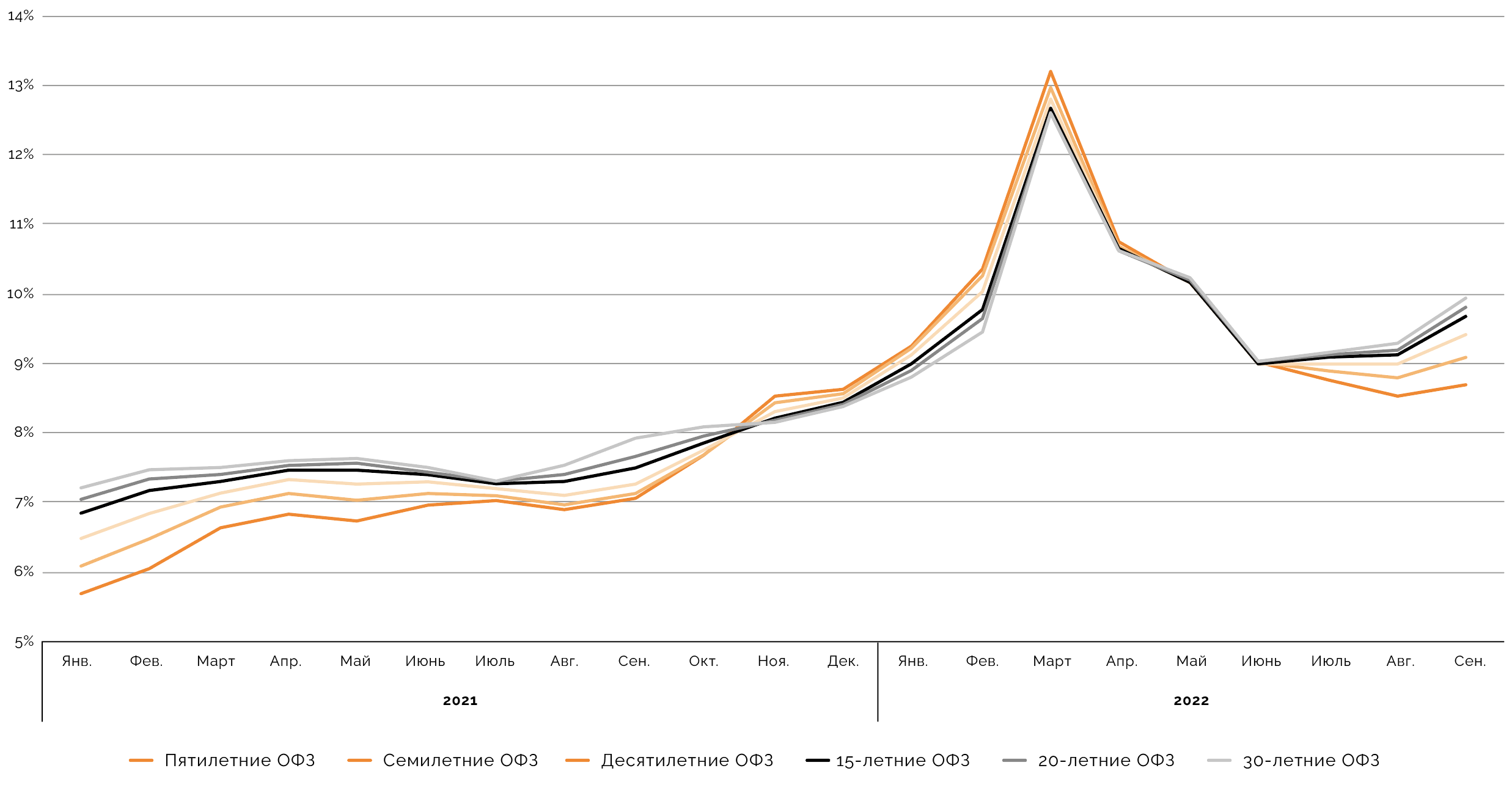

Компании укрупняют заимствования

Ставки доходности по ОФЗ почти весь третий квартал продолжали снижаться. Впрочем, на фоне новых решений властей (объявления о частичной мобилизации) доходность бумаг вновь начала возрастать и к концу месяца ставки по среднесрочным и долгосрочным бумагам составили 9,6‑9,94% для 15-, 20- и 30‑летних ОФЗ, упав примерно на 0,5‑0,7 п. п.

Указанный диапазон близок к уровням доходности на конец 2021 года, что означает, что в целом условия для заемщиков вновь стали приемлемыми. Это подтверждается и «оживлением» активности по первичным размещениям.

Источник: данные Банка России, расчеты и анализ Sherpa Group

Мы отслеживаем корпоративные размещения облигаций со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов, работающих в инфраструктуре и смежных отраслях. Это естественные монополии, организации агропромышленного и сельскохозяйственного секторов, IT-сферы, связи, транспортного и строительного секторов (но не включая жилищное строительство).

Мы не учитываем эмиссии со спецназначением, которые обладали нерыночными или льготными условиями (например, к таким мы относим выпуски ГК «Автодор», ДОМ.РФ и смежных структур, а также финансируемые РЭО проекты).

Если во втором квартале было размещено четыре выпуска из целевой выборки на 33,5 млрд руб., а в первом их вообще не наблюдалось, то в третьем состоялось пять эмиссий суммарным объемом 100 млрд руб. Четыре выпуска относились к корпоративным облигациям (48 млрд руб.) и один — к концессионным (52 млрд руб.).

Источник: данные Cbonds, Bonds.finam, анализ Sherpa Group

На наш взгляд, рост объемов отслеживаемых нами эмиссий был связан со стабилизацией ключевой ставки и смягчением условий заимствований на рынке, а также адаптацией компаний к экономической ситуации. Горизонт планирования для ряда сфер расширился (по крайней мере, так выглядело до второй половины сентября), поэтому компании стали выходить на рынок с более крупными займами.

Четыре «инфраструктурных» эмиссии в секторе корпоративных бумаг провели «Почта России» (20 млрд руб.), ФСК ЕЭС (выпуски на 15 млрд руб. и 10 млрд руб.) и «Балтийский лизинг» (3 млрд руб.). Фиксированные ставки по этим новым корпоративным выпускам оказались в коридоре 8,5‑10,9%, кварталом ранее он был 10,15‑11,4%.

Диапазон плавающих ставок купона по всем инфраструктурным и смежным выпускам на рынке корпоративных бумаг на конец третьего квартала достиг 7,5‑20,5% против 9,39‑23,5% во втором квартале.

Фиксированные ставки в третьем квартале находились в коридоре 5,07‑17%, что соответствует значениям по итогу прошлого квартала (исключая выпуск облигаций «Мостотреста» 2016 года, где купон составляет 0,01% и эмитент назначает выплаты самостоятельно).

Новая старая активность на рынке концессионных бондов

В третьем квартале свой пятый и самый крупный по объему выпуск концессионных бондов АА1 в размере 52 млрд руб. разместила Новая концессионная компания, которая строит дублер Кутузовского проспекта в столице. Эти облигации обладают индексируемым номиналом, а срок их обращения составит 30 лет.

В августе «Эксперт РА» подтвердил рейтинг Новой концессионной компании на уровне ruA- с позитивным прогнозом. В сообщении агентства указывалось, что эмитент за счет выпуска планирует рефинансировать старший долг.

К середине 2022 года было законтрактовано свыше 90% стоимости строительства, а объем освоенных средств преодолел 40% от капитальных вложений. Купонную ставку новой эмиссии в первые два года установили на уровне 1,4% годовых, в 3‑10 годы выплаты будут составлять 4%, а затем — 6,5%.

Новая концессионная компания подписала соглашение с властями Москвы о строительстве дублера Кутузовского проспекта в 2014 году. Активные заимствования на рынке концессионных облигаций она начала в 2020‑м (выпуск Б1 на 3 млрд руб.) и продолжила в 2021‑м (выпуски Б2, БО-01 и БО-02 на 5 млрд руб., 3 млрд руб. и 3 млрд руб. соответственно). Фактически рынок новых концессионных бумаг последние несколько лет рос лишь благодаря этому эмитенту, а выпуск AA1 оказался крупнейшим в сегменте за всю историю существования последнего. Причем размещено было 94,5% объема от заявленного номинала в 55 млрд руб.

В целом у обращающихся на рынке концессионных бумаг разброс купонных ставок в третьем квартале был очень широк: причем, как фиксированных (0,01‑4,49%), так и плавающих (0%; 6,9‑21,3%). Во втором квартале диапазон плавающих был более узким: 0‑12,15%. Изменение связано с вариативностью исчисления плавающего купона. Для этих бумаг он может рассчитываться из значений инфляции по итогу периода, величины ключевой ставки, роста экономики и других показателей.

Новых выпусков проектных облигаций в третьем квартале не было, а по обращающимся бумагам ставки сложились в диапазоне 8,68‑10,44% против 8,68‑10,9% в предыдущий период.

На наш взгляд, вероятность новых эмиссий концессионных бондов в ближайшие кварталы не очень высока из‑за продолжавшейся несколько месяцев инвестиционной паузы на инфраструктурном рынке. Во время нее капиталоемкие проекты, использующие сложное финансирование, практически не запускают, а авторы менее крупных инициатив предпочитают использовать собственные средства либо банковское кредитование (если ставки достаточно снизились).

Эмитенты разворачиваются на восток

Активность на рынке облигаций в третьем квартале наблюдалась не только в рамках размещения среднесрочных и длинных бумаг, но также и в части возобновления валютных выпусков. Так экспортно-ориентированные компании реального сектора провели новые эмиссии в юанях. Подобный опыт уже был у компаний банковского сектора и некоторых других эмитентов в 2010‑2018 годах.

«Русал» в третьем квартале разместил два пятилетних выпуска на 2 млрд юаней или 17,6 млрд руб. каждый с переподпиской в 2,5‑3 раза, что снизило ориентир по купону с первоначальных 4,75‑5% до 3,9%. Основными покупателями оставались внутренние финансовые институты, поэтому о привлечении китайского капитала на российских рынок пока заявлять рано. Этот инструмент позволит частным инвесторам (отечественным банкам, фондам и другим) диверсифицировать портфель, создав альтернативу инструментам в долларах и евро, покупка которых может быть сопряжена с серьезными геополитическими рисками.

Для экспортно-ориентированных компаний, особенно из добывающих отраслей, подобные облигации в юанях позволяют заместить иностранный капитал, доступ к которому теперь существенно ограничен. Так, еще одним (четвертым) эмитентом бондов в юанях в сентябре стала «Роснефть», причем ее размещение оказалось самым крупным на российском рынке за всю историю (почти 130 млрд руб.). Интерес к бумагам обеспечил компании наименьшую ставку купона среди всех эмиссий этого сегмента (3,05%).

О возможном заимствовании в юанях на рынке говорили также и представители Минфина в рамках планов по размещению суверенных бумаг. В условиях отхода от доллара и европейской валюты такой инструмент работает на диверсификацию портфеля и позволяет инвестировать в иностранной валюте, подверженной минимальному влиянию западных санкций в отношении России.

Источник: данные Cbonds, Bonds.finam, анализ Sherpa Group

ESG возвращается в повестку

Третий квартал был также отмечен новой активностью на отечественном рынке ESG-финансирования. Хотя еще полгода назад казалось, что из‑за ограничения доступа к иностранным капиталу и верификации такие заимствования могут исчезнуть с рынка.

Так ВЭБ.РФ провел размещение пятилетних зеленых бондов в объеме 50 млрд руб. и итоговой ставкой купона 10,2%, что обеспечило эффективную доходность в размере 10,5%. Первоначально эмитент планировал разместить лишь выпуск в 30 млрд руб. по ставке не выше 10,5% и доходностью к погашению не более 10,78%.

Этот выпуск находится в секторе устойчивого развития Московской биржи и имеет верификацию АКРА на соответствие принципам зеленых бумаг. По оценкам экспертов, высокий спрос на него был не из‑за зеленой маркировки, а, скорее, благодаря доходности, которая была больше средней по рынку. Кроме того, такого рода бумаги от государственного института развития — хорошая возможность для вложений НПФов: устойчивость этих облигаций и надежность для покупателей подтверждена решением Центробанка включить этот выпуск в Ломбардный список.

Выпуск, маркированный как облигации социального воздействия, в третьем квартале разместил на рынке «ДОМ.РФ Ипотечный агент». Эмиссия в объеме 6,6 млрд руб. сроком размещения 10 лет была верифицирована «ЭкспертРА» и также включена в сектор устойчивого развития Московской биржи. Привлеченные средства пойдут на рефинансирование ипотечных кредитов, выданных населению на улучшение жилищных условий банком ДОМ.РФ по льготной программе ипотечного кредитования.

В планах этого института развития в четвертом квартале разместить два выпуска зеленых бумаг, деньги от которых направят на рефинансирование жилищных кредитов в «зеленых» домах с высоким классом энергоэффективности.

Мы полагаем, что заявленные выпуски вполне могут быть размещены до конца года. Спрос на них может быть достаточно высоким, благодаря тому, что они обладают значительными благоприятными характеристиками для институциональных инвесторов, в том числе пенсионных фондов.

На наш взгляд, ESG-сегмент отечественного финансового рынка остается в сложном положении в силу влияния санкций, закрытия западных рынков капитала и ухода повестки устойчивого развития на второй план не только в России, но и во многих развитых странах. Появление новых выпусков маркированных облигаций (даже в рамках местных методик сертификации и верификации) — позитивный сигнал, так как в средне- и долгосрочной перспективе это могло бы облегчить выход российских ESG-эмитентов на азиатские и ближневосточные финансовые рынки.

Частично такие инициативы могут быть «номинальным» следствием выполнения стратегий институтов развития. Для реального и более широкого функционирования инструмента нужна полноценная система замкнутого цикла, включающая банковские продукты, мандаты целевых инвесторов, а также верификаторов, которые могут расширить круг подходящих ESG-повестке новых решений и направлений.

Источник: данные Cbonds, Bonds.finam, анализ Sherpa Group

Материал публикуется исключительно в информационных целях, не является профессиональной консультацией, рекламой и офертой, а также не может быть основанием для принятия инвестиционных решений. Приведенные данные, экспертные мнения и прогнозы актуальны на дату публикации и не носят исчерпывающий характер.

Мы в Telegram

Мы в Telegram