13.09.2022

Как новый кризис сказался на открытии и ликвидации компаний?

В каких отраслях количество организаций в 2022 году росло и почему? Что влияло на динамику создания и закрытия компаний, работающих с инфраструктурой? Насколько остро реагировали на новый кризис участники строительного рынка?

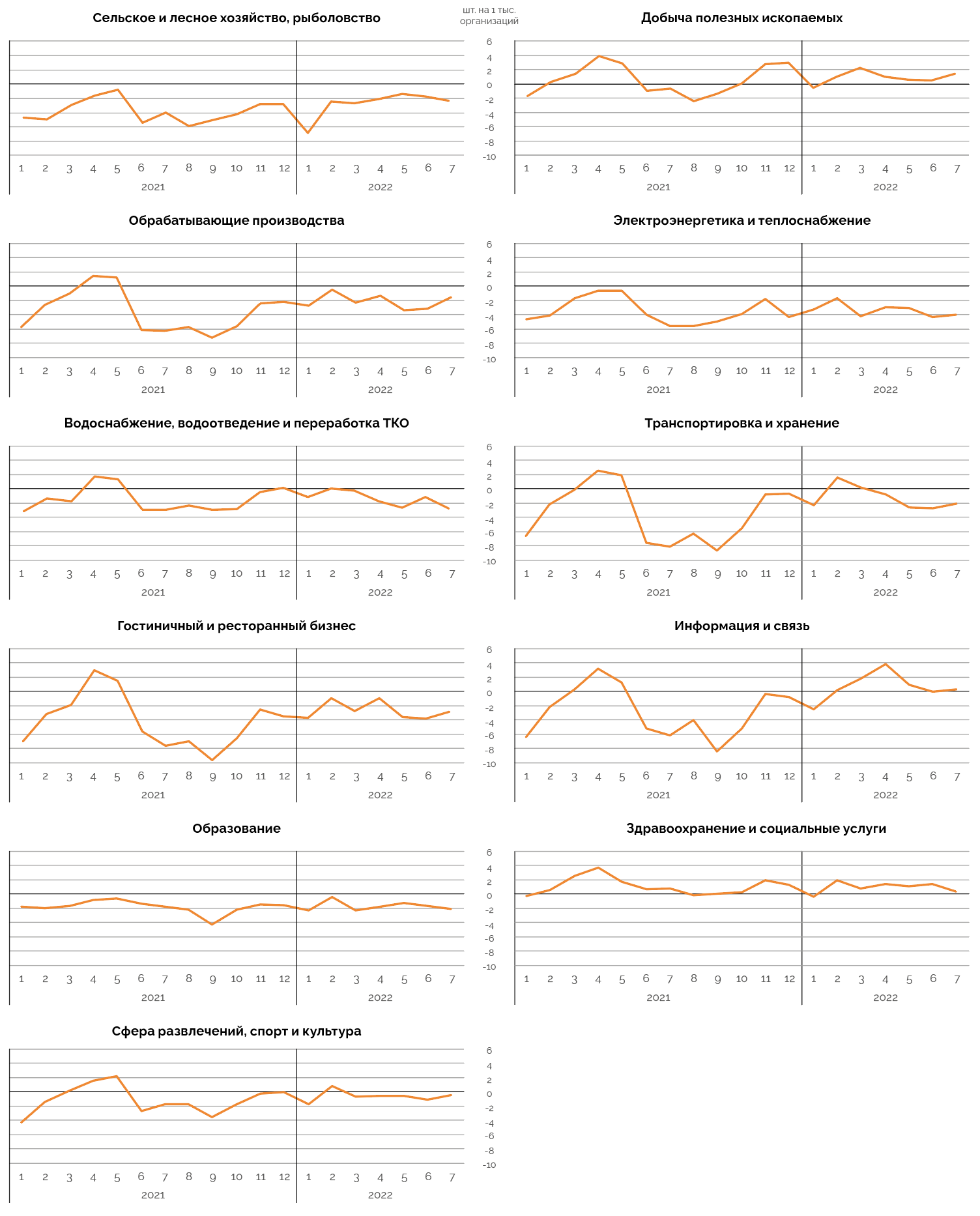

Устойчивое превышение количества регистрируемых компаний над ликвидируемыми наблюдалось в январе — июле 2022 года лишь в трех экономических сферах из 20, охватываемых статистическим наблюдением: добыче полезных ископаемых, информации и связи, а также здравоохранении и социальных услугах (здесь и далее используется классификация Росстата). Если в первых двух случаях активность была вызвана стремлением обойти санкции и решить проблемы, связанные с уходом западных компаний, то на рост в третьем — в основном повлияла пандемия коронавируса и ее последствия.

По итогам февраля 2022‑го, то есть фактически до нового кризиса, сфер, где количество компаний росло, а не убывало, насчитывалось девять. Из них близкими к инфраструктуре были здравоохранение и социальные услуги (коэффициент прироста количества компаний в феврале был равен 1,9 шт. на 1 тыс. организаций), транспортировка и хранение (1,6), культура и спорт (0,9), информация и связь (0,2), а также водоснабжение, водоотведение и переработка ТКО (0,1).

Наиболее заметная убыль количества компаний в январе — июле 2022 года была зафиксирована в сфере электроэнергетики и теплоснабжения (коэффициент убыли в среднем составлял 3,4), гостиничного и ресторанного бизнеса (2,6), а также водоснабжения и водоотведения (1,5). В случае коммунальной отрасли ситуация, по сравнению с 2021 годом, изменилась не сильно, что может быть связано с последствиями предыдущего кризиса. А состояние компаний гостиничной и ресторанной сферы даже частично улучшилось, что мы объясняем чуть большей устойчивостью оставшихся компаний и снижением конкуренции со стороны западных фирм.

Рассчитываемые Росстатом ежемесячные коэффициенты рождаемости и официальной ликвидации компаний строительной отрасли в 2022‑м, как и раньше, остаются одними из самых высоких по всему кругу организаций: в среднем 10,9 и 12,5 против показателей для всей экономики 6,3 и 8,7. Но по сравнению с 2021 годом темпы сокращения количества строительных компаний замедлились почти в 2,5 раза: с 4,3 до 1,6.

Если в 2021 году строительные компании активно закрывались из‑за последствий пандемии и резкого скачка цен на строительные материалы, то к середине 2022 года оставшиеся организации чуть лучше адаптировались к новой ситуации, в которой цены уже относительно стабильны. Дополнительную устойчивость компаниям мог обеспечить также пока не сократившийся, по сравнению с прошлым годом, объем строительных работ.

В ближайшие несколько месяцев наблюдаемые нами тенденции, скорее всего, сохранятся. Поскольку новый кризис медленнее, чем «пандемический», отражается на выручке сфер, связанных с инфраструктурой (за исключением воздушных перевозок), его более заметных проявлений, в том числе и в количестве ликвидируемых организаций, стоит ожидать лишь в первой половине 2023 года.

Сферы, где компаний прибавилось

По нашим расчетам, превышение количества создаваемых компаний над ликвидированными в январе — июле 2022 года наблюдалось в трех сферах из 20, выделенных в классификации Росстата.

В качестве коэффициента, отражающего прирост количества компаний в какой-либо сфере за определенный период, мы использовали разность между коэффициентом рождаемости организаций и коэффициентом официальной ликвидации компаний, которые можно найти в ежемесячной статистике Росстата. В случае отрицательных значений эта разность представляла собой коэффициент убыли.

Там, где отсутствует уточнение или размерность, обычно имеется в виду месячный или среднемесячный прирост (убыль) количества компаний на 1 тыс. организаций.

Первой сферой была добыча полезных ископаемых, где такой тренд устойчив в течение шести месяцев: с февраля по июль. Превышение было максимальным в марте (тогда коэффициент прироста составлял 2,3 компании на 1 тыс. существующих), что, вероятнее всего, было связано с созданием структур, которые могли бы помочь обойти санкции, введенные западными странами. Минимальным такой коэффициент был в мае и июне (0,5 компаний на 1 тыс. существующих), когда уже произошла адаптация отрасли к введенным ограничениям.

Еще одной отраслью, где в последние месяцы наблюдается устойчивый рост количества компаний, стала сфера информации и связи, к которой, в частности, относятся IT-компании.

Превышение количества создаваемых компаний над ликвидированными наблюдалось здесь еще с февраля, но пик пришелся на апрель (3,9 организаций на 1 тыс. существующих), а в июне было достигнуто равновесие (открывалось столько же организаций, сколько и закрывалось). Резкий всплеск был, на наш взгляд, связан с уходом западных компаний и острой необходимостью закрывать потребности отечественными разработками. Для сравнения, год назад количество ликвидируемых компаний в сфере превышало количество создаваемых.

И третья отрасль, где в кризисное время наблюдается увеличение количества создаваемых компаний, связана с деятельностью в области здравоохранения и социальных услуг. Новый кризис немного снизил темпы развития сферы, поскольку максимум прироста зафиксирован там в феврале — 1,9 (или 1,9 компаний на 1 тыс. существующих), а в следующие месяцы упал до среднемесячного значения — 1.

Источник: данные Росстата, расчеты и анализ Sherpa Group

Обычно в январе практически по всем отраслям ликвидируется больше компаний, чем создается, на это влияют длинные выходные и расписание большинства государственных организаций, регистрирующих закрытие и открытие компаний. Поэтому изменения прироста удобнее отслеживать с февраля.

По итогам февраля 2022 года, то есть до обострения геополитической ситуации и возникновения нового кризиса, сфер с приростом количества организаций было втрое больше: девять, то есть почти половина из отслеживаемых статистикой. Из близких к инфраструктуре это были, например, здравоохранение и социальные услуги (коэффициент прироста на февраль составлял 1,9), транспортировка и хранение (1,6), культура и спорт (0,9), информация и связь (0,2), водоснабжение, водоотведение и ТКО (0,1).

В 2021 году также наблюдался всплеск количества создаваемых компаний над закрываемыми, но он длился почти три месяца (с февраля по апрель), а не один, как в 2022-м, поэтому новый кризис все-таки «погасил» такую активность.

Насколько коэффициент прироста чувствителен к кризису?

Коэффициент прироста количества организаций в конкретной отрасли рассчитывается из двух показателей, по-разному чувствительных к актуальным событиям.

Например, коэффициент официальной ликвидации компаний может реагировать на негативные изменения со значительным временным лагом, то есть в 2021 и 2022 годах могут ликвидировать компании, которые пострадали от кризиса, вызванного пандемией коронавируса еще в 2020 году.

В то же время коэффициент рождаемости организаций больше зависит от текущих событий. Учредители могут в довольно коротком диапазоне времени отреагировать на них и отложить запуск компании или, наоборот, в срочном порядке открыть ее.

Поэтому коэффициент прироста позволяет отслеживать влияние потрясений, но при этом для более точной оценки необходимо понимать, какая из составляющих сейчас более значима.

Сферы, из которых компании уходили

Из инфраструктурных и близких к ним сфер наибольшая среднемесячная убыль количества компаний наблюдалась в электроэнергетике и теплоснабжении (3,4).

По сравнению с прошлым годом, ситуация в сфере практически не изменилась (тогда коэффициент был 3,5). Мы полагаем, что в 2021 году это было связано с последствиями пандемии и кризисом неплатежей. А в 2022-м к проблемам, усугубляющим экономическое положение профильных компаний, добавилось снижение потребления электроэнергии из-за ухода или приостановки работы ряда иностранных компаний, например, в сфере автомобильного производства.

Одной из причин сокращения количества компаний могла стать общая ситуация в коммунальной отрасли и снижение объема поступаемых в нее средств от пользователей. Схожая динамика уменьшения количества профильных компаний наблюдалась в сфере водоснабжения и водоотведения, а также переработке ТКО: 1,6 в среднем по 2021 году против среднемесячных 1,5 в январе — июле 2022-го.

Также относительно высокая среднемесячная убыль количества организаций наблюдалась в сфере гостиниц и общественного питания (2,6).

Впрочем, по сравнению с 2021 годом, ситуация здесь даже немного улучшилась, ведь тогда соответствующий коэффициент был в полтора раза выше (4,2 в среднем по месяцам). Сложности в сфере возникли с началом пандемии и были связаны с закрытием объектов либо длительным (до нескольких месяцев) ограничением их работы, что привело в 2021 году к уходу большого количества компаний. К 2022 году остались «выжившие» организации с большей устойчивостью к кризисам и потому их исчезновение замедлилось.

Также на «выживаемость» этих отечественных компаний в последние два квартала мог повлиять уход иностранных конкурентов. Он затронул как деятельность отельеров, так и ресторанный бизнес.

По аналогичной причине (уход «иностранцев»), на наш взгляд, за год могла сократиться и убыль количества компаний, работающих в транспортировке и хранении (1,2 в среднем в январе — июле 2022-го против среднемесячных 3,5 в прошлом году). На фоне изменения логистических цепочек и снижения конкуренции со стороны зарубежных игроков ликвидация отечественных компаний стала происходить реже, а создание новых — немного чаще.

Мы полагаем, что в ближайшие несколько месяцев тенденция к менее резкому, чем во время пандемии, изменению показателей в большинстве отраслей сохранится. Новый экономический кризис слабее влияет на выручку сфер, связанных с инфраструктурой (за исключением воздушных перевозок, которые в «демографической» статистике компаний не выделяются в отдельную категорию). То есть более серьезные последствия кризиса можно будет заметить не ранее первой половины 2023 года.

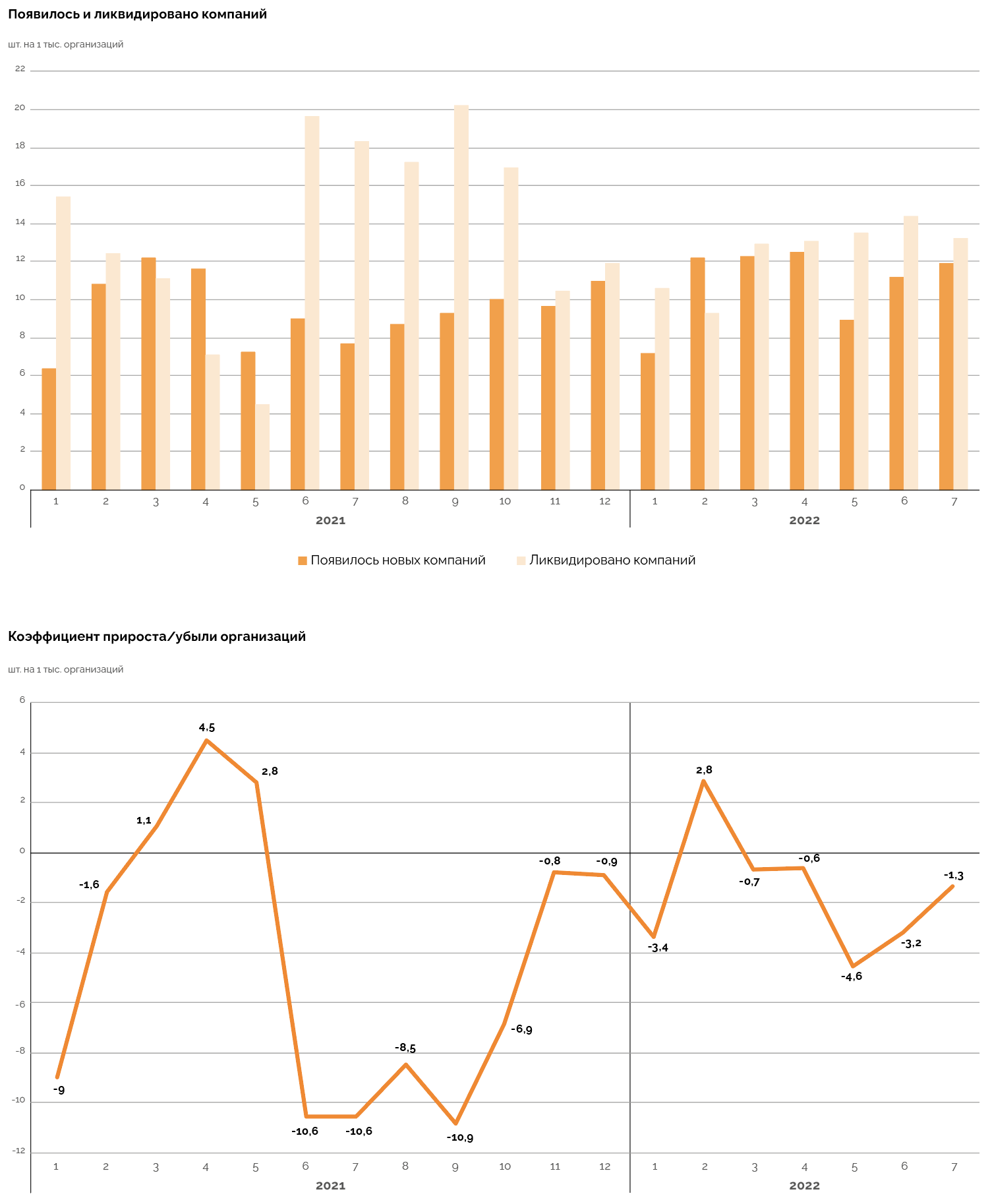

Как «рождались» и «умирали» строительные компании

В строительной отрасли в феврале 2022 года наблюдался «бум» прироста количества компаний: соответствующий коэффициент временно был наиболее высоким из всех сфер экономики, включая неинфраструктурные: 2,8. В среднем на 1 тыс. организаций в этот месяц создали 12,2 компании, а закрыли — 9,3.

Впрочем, год назад динамика в отрасли была похожей. Тогда прирост количества строительных компаний наблюдался в течение трех месяцев подряд — марта (1,1), апреля (4,5) и мая (2,8). Однако, в остальные месяцы наблюдалась резкая убыль количества организаций. Наиболее «провальными» месяцами оказались июнь — сентябрь, когда убыль составляла от 8,5 до 10,9 организаций на тысячу существующих. Примерно тогда отрасль почувствовала последствия пандемии и столкнулась с резким увеличением цен на строительные материалы, что могло спровоцировать как «волну» закрытия компаний, так и более медленное создание новых.

В среднем по итогу 2021 года коэффициент убыли количества строительных организаций достиг 4,3. В 2022 году этот показатель уменьшился почти в 2,5 раза: до 1,6. То есть в нынешнем году динамика открытия и закрытия стала приближаться к условному равновесию.

Такое замедление в 2022 году, вероятно, связано с тем, что компании адаптировались к резкому изменению цен во второй половине 2021 — начале 2022 годов, а санкции и новый кризис на них еще не сказался в такой степени, чтобы строительные организации вновь начали массово уходить с рынка. Вероятно, влияние будет иметь отложенный на несколько кварталов характер (например, из-за выхода из строя техники и сложностей с ее обслуживанием и покупкой).

Источник: данные Росстата, расчеты и анализ Sherpa Group

Пока на «выживаемости» отраслевых организаций положительно сказывается то, что объем строительных работ в сопоставимых ценах выше, чем в соответствующие месяцы прошлого года.

В целом строительство остается отраслью с наиболее динамичным открытием и ликвидацией компаний. В 2021 году в среднем на 1 тыс. организаций создавалось 116,6 новых, а закрывалось при этом почти 164,7. А в 2020 году и эти показатели составляли 107,4 и 196,6 соответственно. Это в полтора-два раза выше, чем в среднем по остальным отраслям, и может быть объяснимо традиционно низкой рентабельностью и проблемами с формированием портфеля проектов на долгий срок из-за отсутствия предсказуемых планов со стороны властей.

Материал публикуется исключительно в информационных целях, не является профессиональной консультацией, рекламой и офертой, а также не может быть основанием для принятия инвестиционных решений. Приведенные данные, экспертные мнения и прогнозы актуальны на дату публикации и не носят исчерпывающий характер.

Мы в Telegram

Мы в Telegram