16.01.2023

Заемный капитал для компаний и проектов: итоги четвертого квартала 2022 года

Как стабильная ключевая ставка повлияла на банковское кредитование? Почему в 2022 году снизились объемы облигационных займов? Какие новые инструменты будут доступны компаниям в 2023‑м?

В четвертом квартале 2022 года ключевая ставка не менялась (7,5% годовых), что стабилизировало и ставки банковского кредитования для инвестиционных проектов. По итогам квартала они оказались в диапазоне 9‑12%, снизившись относительно нижней и верхней границ третьего квартала на 0,75 п. п. и 2 п. п. соответственно. Дальнейшее движение ключевой ставки будет зависеть от инфляционных тенденций к началу февраля, пока предпосылок для ее существенного изменения в какую‑либо из сторон нет.

Снижение и стабилизация ключевой ставки привели к росту объема корпоративных кредитов примерно на 13,5% по отношению к октябрю 2021‑го, до 55,8 трлн руб. Однако в 2023 году из‑за продолжающегося кризиса и последствий санкций кредитные организации могут начать более осторожно оценивать заемщиков и повышать премию за риск. Это может заметно снизить темпы роста банковского кредитования корпоративных заемщиков (до 7‑12%).

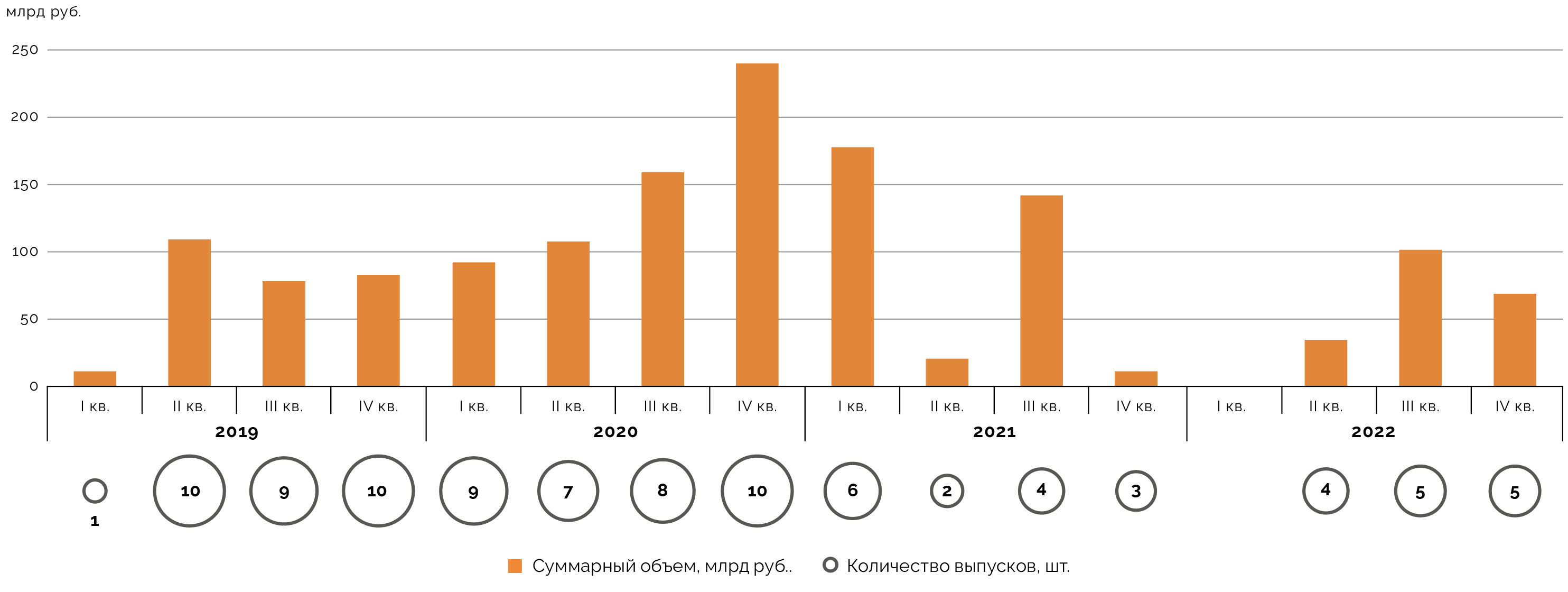

Объем отслеживаемых нами облигационных выпусков компаний инфраструктурной и смежных отраслей по итогам 2022 года упал на 42,2% относительно 2021‑го, до 201,5 млрд руб. Столь сильное падение случилось из‑за высокой неопределенности в экономике, вызвавшей паузу в подобных заимствованиях в первом квартале и низкую активность эмитентов во втором. Кроме того, компании стали прибегать в среднем к менее крупным займам — количество эмиссий в 2022 году было лишь на одну меньше, чем в 2021‑м (14 против 15).

Корпоративные и концессионные размещения бондов со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от естественных монополий, организаций агропромышленности и сельского хозяйства, IT-сферы, связи, транспортного и строительного секторов (но не включая жилищное строительство).

В четвертом квартале 2022 года не было размещений концессионных бондов, но благодаря их рекордной эмиссии в третьем квартале (Новая концессионная компания, 52 млрд руб.), за год объем обращающихся бумаг соответствующего сегмента по непогашенному номиналу вырос на 30%, почти до 139 млрд руб. В 2023 году мы не видим возможностей для аналогичного роста — новых эмитентов и новых крупных проектов преимущественно в транспортной сфере под такое финансирование пока нет.

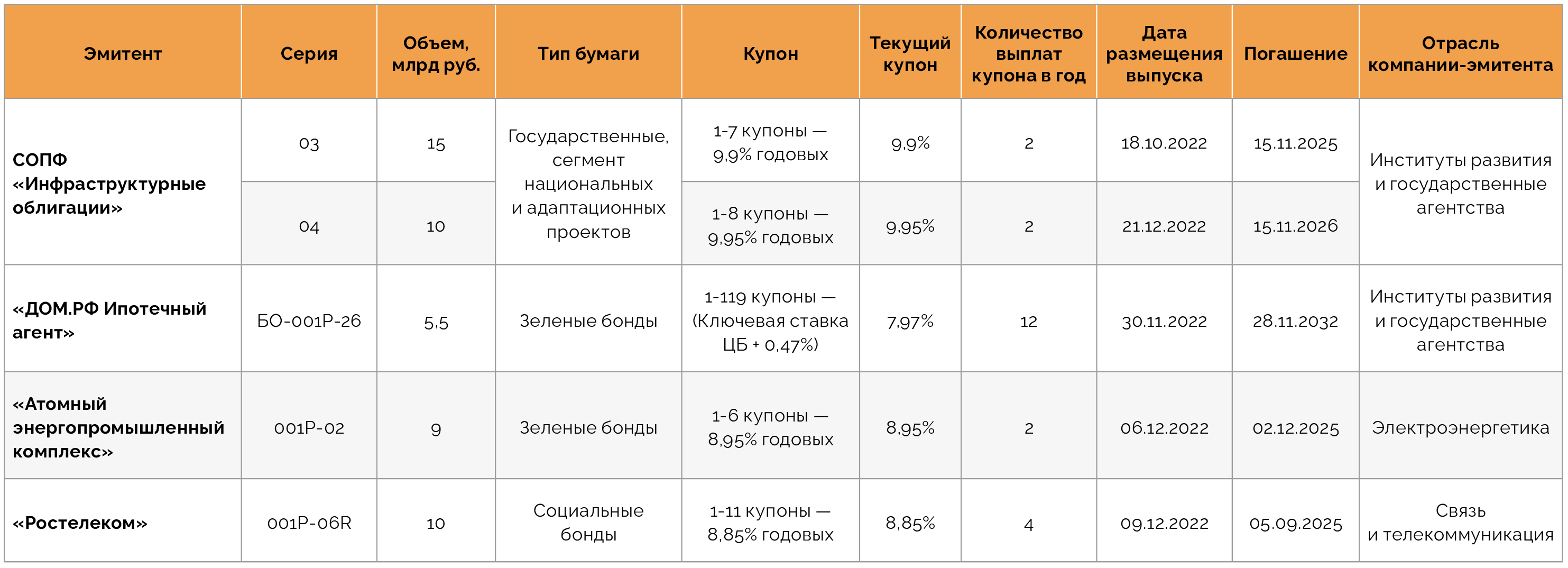

Кризис коснулся также сегмента зеленых, социальных и других подобных облигаций: в первой половине 2022 года в секторе устойчивого развития Московской биржи не появлялось новых бумаг. По итогам 2022 года туда вошло семь выпусков на 106,2 млрд руб., тогда как в 2021‑м десять на 168,7 млрд руб. Чаще это были повторные заимствования уже использовавших инструмент эмитентов. Исключением стал «Ростелеком», впервые разместивший социальные облигации для развития телекоммуникационной инфраструктуры. Интерес к сегменту бумаг устойчивого развития в будущем могут подстегнуть новые виды облигаций, стандарты которых были установлены регулятором в конце осени 2022 года: адаптационные бонды, бонды, связанные с устойчивым развитием, и бонды климатического перехода.

Всплеск интереса к облигациям в юанях, зафиксированный еще в третьем квартале 2022 года, продолжился и в четвертом. В октябре — декабре состоялось 16 эмиссий на 33,1 млрд юаней (около 336 млрд руб.) против шести выпусков на 25,6 млрд юаней кварталом ранее (около 260 млрд руб.), а количество эмитентов выросло почти втрое: с четырех до 11‑ти. Существенная часть новых размещений — почти 56% по количеству и 84% по объему — пришлась в четвертом квартале на две компании: «Русал» и «Норильский никель».

Ключевая ставка обрела стабильность

В четвертом квартале 2022 года, в отличие от предыдущих трех, ключевая ставка была неизменной. На заседаниях ЦБ в конце октября и середине декабря ее оставили на уровне 7,5%, то есть том же, что и в конце третьего квартала 2022 года.

Ближайшее заседание регулятора, на котором ставку могут пересмотреть или оставить прежней, должно состояться 10 февраля. В декабре ЦБ дал нейтральный сигнал по направлению изменения ключевой ставки: решение будет приниматься в зависимости от того, какие факторы окажутся сильнее — проинфляционные или дезинфляционные.

Год назад — в четвертом квартале 2021‑го — регулятор последовательно ужесточал денежно-кредитную политику на фоне ускорения инфляции из‑за последствий пандемии. Если до середины октября ставка составляла 6,75%, затем ее значение подняли до 7,5%, а в декабре 2021 года установили на уровне 8,5%. Вероятнее всего, если в феврале 2023 года ставку пересмотрят, ее изменения будут менее значительными.

Какими будут макроэкономические показатели в 2023 году

Ближайший среднесрочный прогноз регулятора по изменению макроэкономических показателей будет опубликован в феврале. Согласно последнему октябрьскому прогнозу ЦБ, средняя годовая инфляция в 2023 году должна составить 4,5‑6,4%, в 2024‑м — 4,1‑4,8%, а к 2025 году вернется к 4%. Средний уровень ключевой ставки в эти же периоды ожидается в пределах 6,5‑8,5%, 6‑7% и 5‑6%.

Показатели по инфляции оказались в 2022 году чуть ниже прогнозных ориентиров предыдущей июльской оценки (и выше нее в 2023‑2024 годах), а по уровню ключевой ставки сохранились в том же диапазоне.

Для конца 2022 года, по данным ЦБ, была характерна высокая склонность населения к сбережению, сдержанные потребительский спрос, общая экономическая активность и инвестиционный спрос в частном секторе компенсировались бóльшими объемами госинвестиций. Этот тренд, по мнению регулятора, продолжится в 2023 году, кроме того, смягчение бюджетной политики поддержит экономическую активность.

Почти год назад — в начале февраля еще до обострения геополитической напряженности — ЦБ прогнозировал нахождение средней ключевой ставки в 2022 году в пределах 9‑11%, а инфляцию на уровне 6,8‑7,7%. В реальности средневзвешенная ключевая ставка в 2022 году оказалась в пределах прогнозируемого диапазона (10,5%), а инфляция заметно большей — по данным Минэкономразвития, почти 12%.

Кредитование ускорилось, но риски не исчезли

По нашей оценке, диапазон ставок банковского кредитования для инвестиционных строительных проектов в сфере инфраструктуры по итогам четвертого квартала 2022 года составил 9‑12%, снизившись на 0,75 п. п. и 2 п. п. относительно верхней и нижней границ предыдущего квартала (9,75‑14%).

Нейтральные денежно-кредитные условия способствовали тому, что корпоративное кредитование продолжало расти повышенными темпами. По данным на конец октября 2022‑го прирост объемов таких заимствований к предыдущему месяцу составил 2,4%, а относительно октября 2021‑го — 13,5%. Всего объем корпоративных кредитов в банковской системе по итогам десяти месяцев 2022 года составил 55,8 трлн руб.

На рост объема повлияли снижение ставок, возможность льготного кредитования, а также замещение валютных заимствований рублевыми. Например, заимствования в евро на срок свыше одного года с марта 2022‑го в статистике банковского сектора отсутствуют. Долларовые заимствования в ней есть, но, по последним имеющимся данным, в октябре банковские кредиты (сроком до года) составили 93% от всего объема, в то время как трехлетние кредиты в этой валюте также практически исчезли.

В корпоративном сегменте доля рублевых банковских кредитов сроком более трех лет начала расти по сравнению с более краткосрочными заимствованиями. По данным на октябрь 2022 года, доля кредитов до одного года в корпоративном секторе составила 56%, снизившись на 17 п. п. с начала третьего квартала, а доля кредитов свыше трех лет достигла 27%, увеличившись с 12% за тот же период.

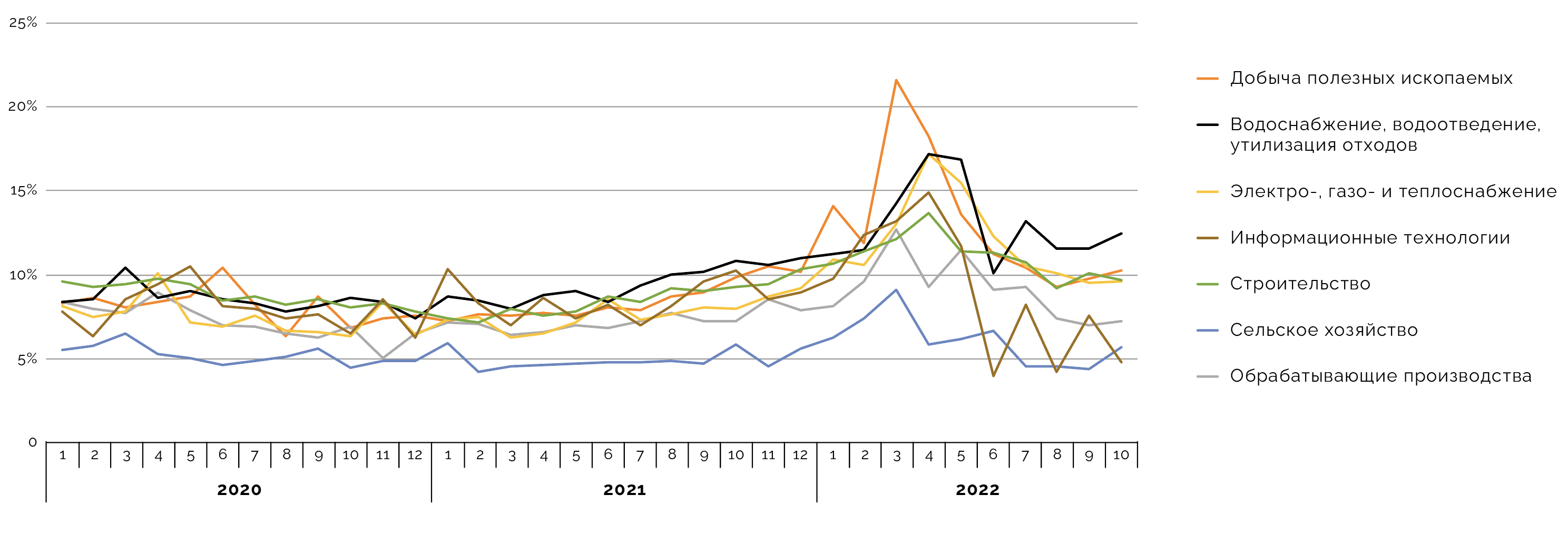

В конце четвертого квартала 2021 года уровень ставок кредитования для нефинансовых предприятий (по кредитам более года) находился примерно на тех же уровнях, что и в декабре 2022‑го. Исключением были организации электроэнергетики, газо-, тепло- и водоснабжения, для которых пользование кредитами к четвертому кварталу 2022 года подорожало на 1,62 п. п., а для сельского хозяйства и информационных технологий из‑за программ льготного кредитования средняя кредитная ставка, наоборот, снизилась.

Источник: данные ЦБ, расчеты и анализ Sherpa Group

Мы не исключаем, что в перспективе ближайших двух-трех кварталов премия за риск в кредитных ставках будет расти, денежно-кредитная политика может ужесточиться и все это начнет сдерживать кредитную активность в экономике. В 2023 году на компании, скорее всего, повлияет отложенный эффект кризиса: завершатся ранее заключенные контракты, дававшие оборот в 2022‑м, могут возникнуть сложности с обновлением, ремонтом и импортозамещением иностранного оборудования и техники, а также проявиться последствия санкций, введенных в конце года.

Эти факторы могут привести к тому, что банки будут осторожнее оценивать заемщиков, потребуется дополнительное время на проверку финансовой состоятельности компаний, понадобится формирование дополнительных критериев оценки в случае существенного изменения деятельности. В итоге темпы роста кредитования корпоративного сектора в 2023 году может снизиться до 7‑12% с нынешних 14‑16%.

Как менялся интерес к облигационным заимствованиям?

Объем отслеживаемых нами эмиссий компаний инфраструктурной и смежных отраслей в четвертом квартале снизился на 32% по отношению к предыдущему кварталу, до 68 млрд руб. Количество выпусков за тот же период (пять штук) не изменилось.

Впрочем, если учитывать только корпоративные размещения (без рекордного концессионного на 52 млрд руб. в третьем квартале 2022‑го), то их объем за это время, наоборот, вырос почти на 42%.

Традиционно мы отслеживаем корпоративные и концессионные размещения облигаций со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов, работающих в инфраструктуре и смежных отраслях. Это естественные монополии, организации агропромышленности и сельского хозяйства, IT-сферы, связи, транспортного и строительного секторов (но не включая жилищное строительство).

Мы не учитываем эмиссии со спецназначением, которые обладали нерыночными или льготными условиями (например, выпуски ГК «Автодор», ДОМ.РФ и смежных структур, а также финансируемые РЭО проекты).

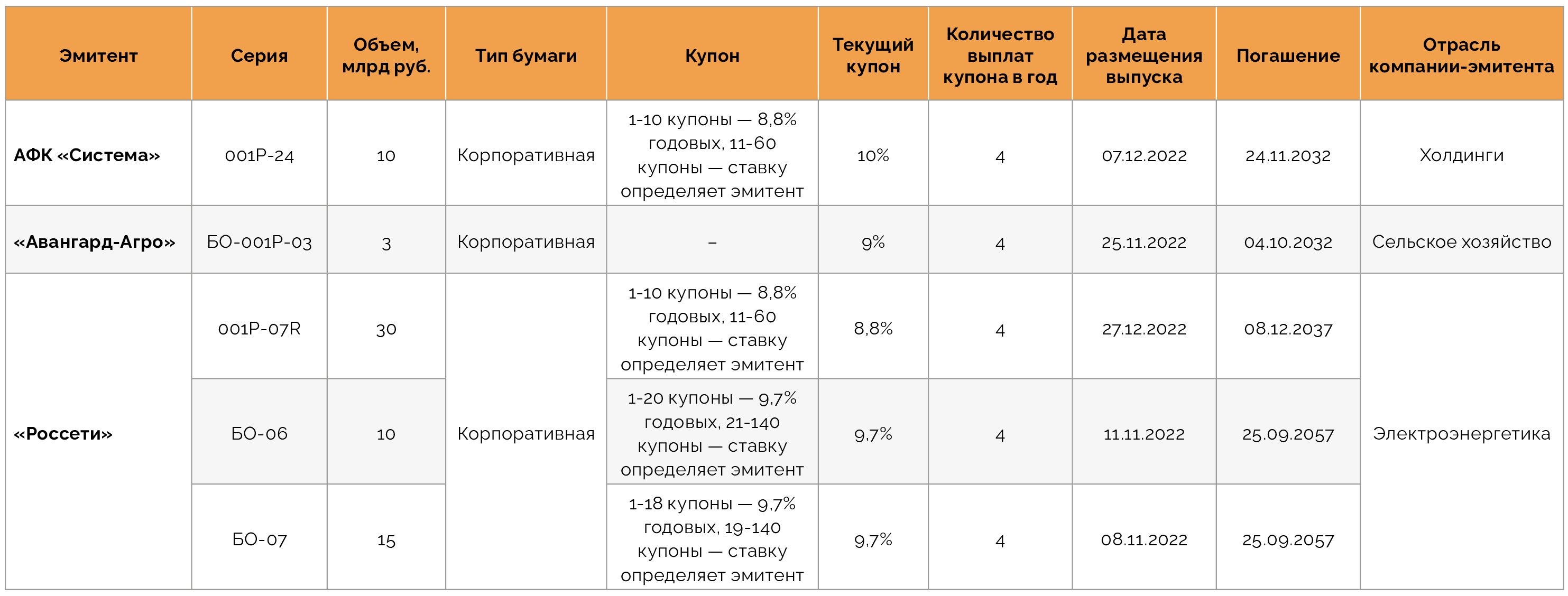

Наиболее крупным эмитентом по итогам четвертого квартала 2022‑го стали «Россети», которые разместили три выпуска суммарным объемом 55 млрд руб. По одной эмиссии в сегменте учитываемых нами облигаций провели АФК «Система» (10 млрд руб.) и холдинг «Авангард-Агро» (3 млрд руб.).

Источник: данные Cbonds, Bonds. finam, анализ Sherpa Group

По сравнению с четвертым кварталом 2021 года, объем учитываемых в выборке эмиссий вырос в 6,2 раза. Год назад было проведено лишь три размещения, включая два концессионных, на 11 млрд руб. Такое затишье тогда, на наш взгляд, было вызвано более высокими темпами заимствований в предыдущие кварталы, неопределенностью в экономике и ожидавшимся ужесточением денежно-кредитной политики.

Всего в 2022 году компании-эмитенты инфраструктурной и смежных сфер разместили 14 выпусков корпоративных и концессионных облигаций на 201,5 млрд руб. Это на один выпуск меньше, чем в 2021 году, а падение общего объема составило 42,2%. На таком результате сказался новый экономический кризис, вызвавший паузу в размещениях в первой половине 2022 года: в первом квартале компании не провели ни одной эмиссии в учитываемом нами сегменте, а во втором активность была еще слабой.

Источник: данные ЦБ, расчеты и анализ Sherpa Group

Мы полагаем, что в 2023 году при отсутствии новых внешних шоков рынок облигационных заимствований может оживиться. Поскольку рынок иностранного капитала остается закрытым, наиболее интересными для покупателей могут оказаться выпуски крупных монополий и квазигосударственных холдингов. Не исключено попадание в выборку большего количества эмиссий компаний из отраслей, ранее в ней мало представленных (например, сельского хозяйства).

Что касается концессионных бумаг, то 2022 год для них складывался спокойнее, чем во время пандемии, поскольку наиболее проблемные выпуски уже были реструктурированы. В свою очередь успешные эмитенты гасили свои обязательства досрочно. Так в декабре 2022 года Новая концессионная компания погасила свои обязательства на 6 млрд руб. по двум выпускам, размещенным в 2021 году на срок до 2050 года. Этот же эмитент в третьем квартале провел самую крупную эмиссию концессионных бондов, из‑за чего объем обращающихся бумаг по непогашенному номиналу соответствующего сегмента облигационного рынка увеличился до 138,8 млрд руб., на 30%, по сравнению с концом 2021 года.

В 2023 году вероятность появления новых эмитентов концессионных облигаций и аналогичных эмиссий остается низкой. Для этого необходимы новые качественные и капиталоемкие проекты преимущественно в транспортной инфраструктуре, однако их возникновение, во‑первых, сдерживается кризисом, во‑вторых, сами авторы осторожны в использовании сложных инструментов и традиционно предпочитают кредитование.

Ставки купонов закрепились

Доходности 15-, 20- и 30‑летних ОФЗ в четвертом квартале 2022 года несколько возросли: они стали находиться в диапазоне 10,61‑10,96% против 9,6‑9,94% кварталом ранее. Для корпоративных облигаций этот коридор поменялся менее значительно.

У пяти новых эмиссий корпоративных бумаг эмитентов инфраструктурной и смежных отраслей была установлена ежеквартальная выплата купона. Диапазон фиксированных ставок по этим выпускам оказался в коридоре 8,8‑10% — чуть более узком, чем в третьем квартале 2022 года (8,5‑10,9%).

Диапазон плавающих ставок купона по инфраструктурным и смежным эмиссиям на рынке корпоративных бумаг на конец четвертого квартала 2022 года достиг 7,5‑21,1% против 7,5‑20,5% в предыдущем квартале. Здесь не учитывается ставка 0% по реструктурированным концессионным выпускам.

Фиксированные ставки по всем бумагам нашей выборки облигаций в четвертом квартале находились в коридоре 5‑17%, что примерно совпадало с результатами третьего квартала (5,07‑17%).

Таким образом, в четвертом квартале 2022 года уровень ставок купонов долгосрочных облигаций инфраструктурной и смежных отраслей значительно не менялся по сравнению с третьим кварталом, что, на наш взгляд, связано, в том числе со стабилизацией денежно-кредитных условий.

Устойчивое развитие в неустойчивых условиях

Снижение активности произошло в 2022 году также в российском сегменте бумаг устойчивого развития. В отличие от 2021 года, в первой половине 2022‑го не состоялось ни одной эмиссии, которая бы попала в сектор устойчивого развития Московской биржи. Это было также вызвано общей неопределенностью в экономике и жесткой денежно-кредитной политикой в тот период.

Ситуация начала исправляться во второй половине года: в третьем квартале было две эмиссии на 56,7 млрд руб., а в четвертом — пять на 49,5 млрд руб. Большинство выпущенных в 2022 году бумаг попало на третий уровень листинга, за исключением зеленых облигаций «Атомэнергокомплекса» (9 млрд руб.), которые оказались на втором. Вырученные средства дочерняя структура «Росатома» направит на рефинансирование строительства ветряной электростанции. Год назад тенденция распределения была иной: эмиссии зеленых, социальных и других облигаций оказывались на первом или втором уровне листинга.

Всего в 2022 году в секторе устойчивого развития Московской биржи появились семь новых эмиссий на 106,2 млрд руб., тогда как в 2021‑м — десять примерно на 168,7 млрд руб. Большинство выпусков были проведены эмитентами, уже имевшими опыт размещений бумаг «устойчивого развития» (ВЭБ. РФ, СОПФ «Инфраструктурные облигации», «ДОМ.РФ Ипотечный агент»). Новым эмитентом в этом сегменте стал «Ростелеком», выпустивший в декабре социальные облигации на 10 млрд руб. для реализации инициатив в рамках федеральных проектов по развитию телекоммуникационной инфраструктуры и доступного интернета.

Источник: данные Московской биржи, Cbonds, Bonds. finam, анализ Sherpa Group

Мы полагаем, что несмотря на продолжение кризиса, интерес к ESG-повестке и переходным инструментам будет сохраняться и дальше, в том числе и со стороны новых эмитентов.

Дополнительным фактором привлечения интереса инвесторов и компаний может стать то, что с конца ноября отечественным компаниям стали официально доступны три новых вида облигаций: адаптационные, климатического перехода и связанные с целями устойчивого развития.

Адаптационные бонды являются целевыми, средства от них нужно направлять в конкретные проекты, критерии которых определяет правительством. Эти проекты должны предполагать переход компании к экономике с низким уровнем выбросов парниковых газов. Эмитентами могут стать крупные промышленные и добывающие компании, которые, таким образом, улучшают собственные производственные процессы, экологическую ситуацию в регионе присутствия, а также собственную репутацию. В средне- и долгосрочной перспективе это позволит предприятиям не отстать от глобальных трендов и быть более конкурентоспособными на международном рынке.

Осенью 2021 года об интересе к адаптационным облигациям заявляла компания «ИНК‑Капитал». Она собиралась привлечь до 10 млрд руб. на рефинансирование затрат для проекта по обратной закачке газа в пласт на Ярактинском нефтегазоконденсатном месторождении в Иркутской области. В декабре 2021 года компания разместила выпуск на 5 млрд руб., попавший в сектор устойчивого развития Московской биржи.

Бонды, связанные с целями устойчивого развития, компании могут использовать для финансирования любых общекорпоративных задач. При этом эмитент должен гарантировать достижение определенных ключевых показателей. Если они не достигаются, инвесторы получат повышенный доход или другие преимущества. Пока примеров выпуска облигаций с таким условиями на российском рынке нет, хотя сама цель устойчивого развития может активно упоминаться при размещении.

Эмитент бондов климатического перехода должен представить научно обоснованную долгосрочную стратегию изменения своей деятельности для перехода к низкоуглеродной экономике и предотвращения изменений климата. Такие облигации, как ожидаются, смогут выпускать компании, для которых недоступен инструмент зеленых облигаций из‑за сферы деятельности, негативно влияющей на окружающую среду (например, добычи полезных ископаемых). В таких облигациях также могут быть прописаны условия достижения ключевых показателей. В силу специфики сферы такие бумаги будут рассчитаны на более долгий срок, чем обычные корпоративные заимствования.

В ближайший год значительного притока эмитентов по всем трем видам облигаций мы не ждем, поскольку их размещение сложная и долговременная задача для заинтересованных организаций. Но у первых компаний есть все шансы провести эмиссии на наиболее выгодных условиях.

Разворот на восток продолжается

Облигационные инструменты, номинированные в юанях, интересны все более широкому кругу инвесторов (в частности крупнейшим банкам и фондам страны). Если в третьем квартале 2022 года было зафиксировано шесть выпусков на 25,6 млрд юаней (около 260 млрд руб.), то по итогам четвертого их было уже 16 штук на 33,1 млрд юаней (почти 336 млрд руб.).

Количество эмитентов выросло с четырех до 11, среди них оказались не только компании реального сектора, но и финансовые организации («Альфа банк», ББР банк, «Быстроденьги»).

Более 84% от общего объема заимствований в четвертом квартале приходится на двух самых крупных заемщиков: «Русал» (семь выпусков на 18,9 млрд китайских юаней) и «Норильский никель» (два выпуска на 9 млрд китайских юаней).

Интерес к таким заимствованиям, по нашему мнению, сохранится и в 2023 году из‑за недоступности большинства западных рынков капитала и стремления квазигосударственных инвесторов минимизировать риски с вложениями в долларах и евро.

Материал публикуется исключительно в информационных целях, не является профессиональной консультацией, рекламой и офертой, а также не может быть основанием для принятия инвестиционных решений. Приведенные данные, экспертные мнения и прогнозы актуальны на дату публикации и не носят исчерпывающий характер.

Мы в Telegram

Мы в Telegram