30.08.2022

Строительство в первой половине 2022 года: пришел ли кризис в регионы?

Что происходило в строительной отрасли страны? Почему в одних регионах был резкий рост, а в других — сильное падение объемов строительства? Какие тенденции будут характерны для отрасли до конца 2022 года?

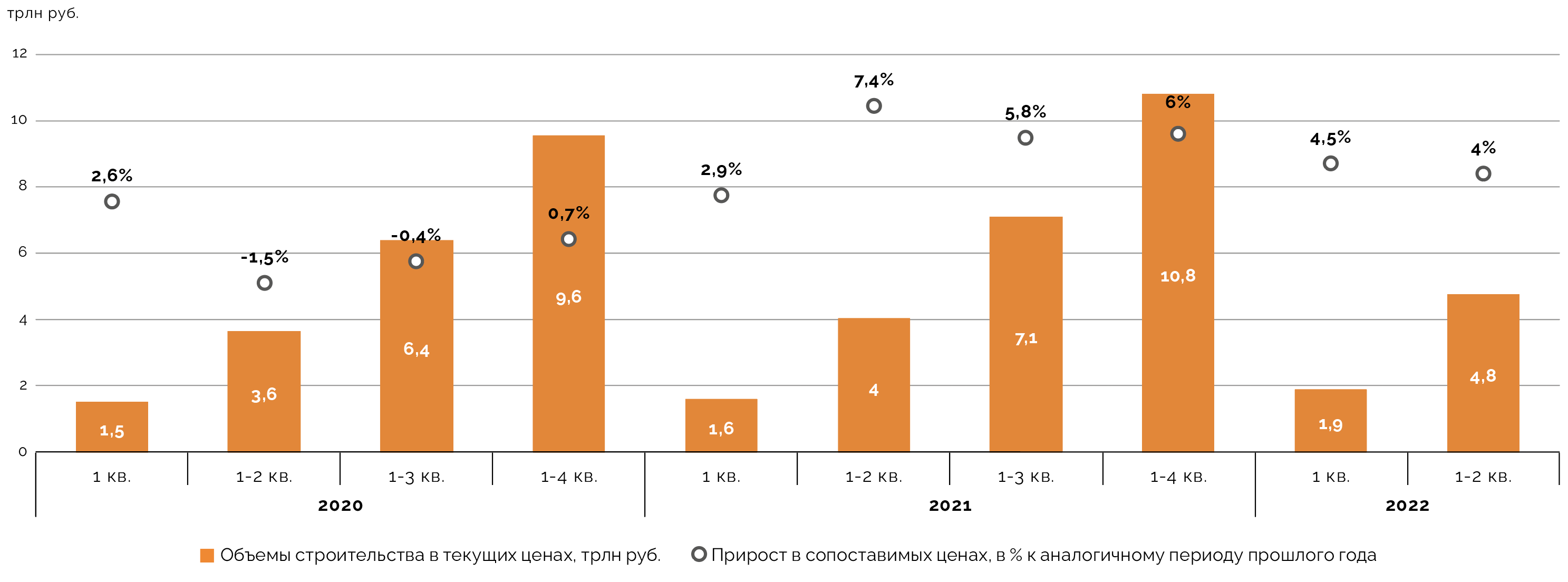

Объем строительных работ, выполненных в российских регионах в первом полугодии 2022 года, достиг 4,76 трлн руб. В текущих ценах это на 17,6% больше, чем в первой половине 2021‑го, а в сопоставимых — только на 4%. Причем к июлю прирост постепенно замедлялся.

Ситуация с объемами строительства в январе — июне 2022 года в сопоставимых ценах ухудшилась в 41 регионе по отношению к аналогичному периоду 2021‑го. В почти половине субъектов федерации строили фактически меньше, чем год назад. Частично это следствие инвестиционной заморозки проектов во время нового кризиса.

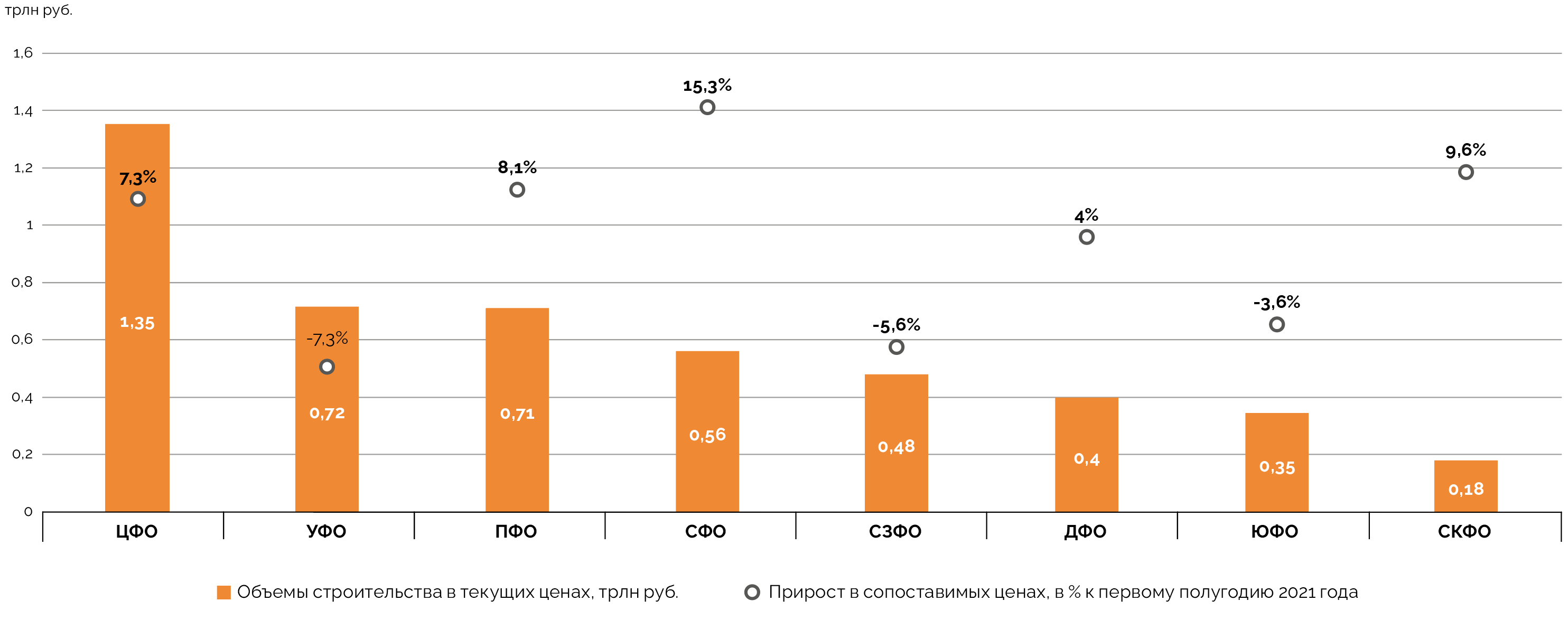

Максимальный рост объема строительных работ в сопоставимых ценах в первом полугодии 2022 года зафиксирован в Сибирском федеральном округе: на 15,3% по отношению к аналогичному периоду 2021‑го, до 561,2 млрд руб. Это было связано с реализацией инвестиционных программ РЖД и крупных добывающих компаний.

Самое заметное падение объемов строительных работ в сопоставимых ценах зафиксировано в Уральском федеральном округе: на 7,3% по отношению к первому полугодию 2021‑го. На это повлияло снижение объема работ на самом крупном строительном рынке макрорегиона — в Ямало-Ненецком автономном округе (на 23%). На субъект в конце 2021‑го года приходилось более 34% от всех строительных работ на Урале, а спад сейчас, скорее, связан с затруднением работы иностранных компаний-инвесторов и завершением крупных проектов в прошлые годы.

Значительный рост объемов строительных работ в сопоставимых ценах — от 45% до 170% — наблюдался в первой половине года у регионов с небольшим объемом отраслевого рынка (меньше 1% от странового). Наиболее серьезное увеличение среди крупных субъектов произошло в Красноярском крае и Московской области: на 43% и 41% соответственно. В Москве и Санкт-Петербурге все полугодие наблюдалось отставание показателей от прошлогодних значений. Впрочем, столице к июлю удалось его преодолеть.

Рост цен в строительной отрасли за квартал стабилизировался и в среднем по стране составил на середину года 13% по отношению к тому же периоду год назад. За минувший квартал увеличение замедлилось, однако, это не значит, что кризис преодолен, поскольку отраслевые компании еще не отошли от шока, вызванного резким увеличением цен в 2021 году (по итогам года они выросли в среднем на 6,5%).

В следующие два квартала, скорее всего, будет происходить дальнейшее замедление роста объема строительных работ по отношению к предыдущему году. В сопоставимых ценах показатель, вероятно, зафиксируется на уровне 2021 года или немного (на 1‑2%) превысит его. В текущих увеличение объема работ составит не более 14‑15%.

Каким был строительный рынок в первой половине 2022‑го?

Согласно данным Росстата, объем строительных работ, выполненных в российских регионах в первом полугодии 2022 года, достиг 4,76 трлн руб. В текущих ценах он был на 17,6% больше, чем в первой половине 2021‑го. Год назад темп роста был меньше (11%), что преимущественно связано со сдерживающим влиянием пандемии на отрасль в 2020‑2021 годах.

Несмотря на высокий темп роста объема работ по стране в целом, у 23 регионов из 85 он оказался меньше, чем по итогам первого полугодия прошлого года.

В сопоставимых ценах объем строительных работ в первой половине 2022‑го увеличился лишь на 4% по отношению к аналогичному периоду 2021‑го. Для сравнения, в январе — апреле и январе — мае по отношению к аналогичным периодам 2021‑го прирост был больше и составлял 5,6% и 5,1% соответственно.

Замедление произошло и в более длительной ретроспективе. Так, стоимость строительных работ в первом полугодии 2021‑го выросла на 7,4% по сравнению в первым полугодием 2020 года. Тогда относительно высокий прирост был связан с более низкой базой в начале пандемии: объем строительства в первой половине 2020‑го сократился из‑за строгих ограничений.

Источник: данные Росстата, расчеты и анализ Sherpa Group

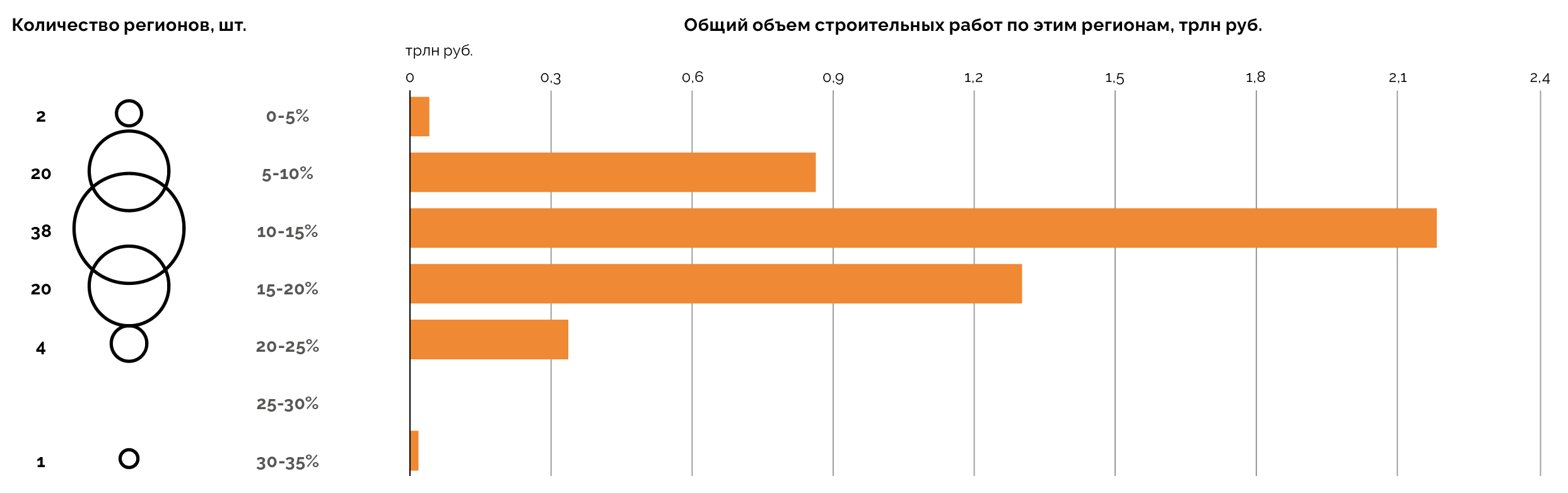

В сопоставимых ценах ситуация со строительством в январе — июне 2022 года, ухудшилась в 41 регионе, по сравнению с первой половиной 2021 года. Почти в половине субъектов федерации за минувший год стали строить фактически меньше, чем раньше. Частично это было связано с инвестиционной заморозкой проектов во время нового кризиса, что, например, было характерно для инфраструктурного рынка, за исключением проектов, запускаемых в рамках госзаказа.

В промышленном строительстве наблюдались две противоположные тенденции: отказ от ряда проектов, которые запускались вместе с иностранными инвесторами, и, наоборот, сохранение планов в отношении проектов, которые потенциально помогают импортозамещению.

Как строили в федеральных округах и регионах?

Наибольшее увеличение объема строительных работ в сопоставимых ценах в первом полугодии 2022 года произошло в Сибирском федеральном округе: на 15,3% по отношению к аналогичному периоду 2021‑го, до 561,2 млрд руб. Мы полагаем, что это преимущественно связано с реализацией инвестиционых программ РЖД и крупных добывающих компаний.

Также больше, чем год назад, стали строить еще в четырех федеральных округах: Северо-Кавказском (на 9,6%), Приволжском (на 8,1%), Центральном (на 7,3%) и Дальневосточном (на 4%). Практически во всех случаях это объяснимо более сдержанной динамикой строительства во время пандемии.

Источник: данные Росстата, расчеты и анализ Sherpa Group

В первом полугодии уменьшились объемы строительства в сопоставимых ценах в Южном, Северо-Западном и Уральском федеральных округах: на 4,6%, 5,4% и 7,3% ниже, чем в первом полугодии 2021 года.

В УФО активность сократилась из‑за уменьшения объема работ в Ямало-Ненецком автономном округе на 23%, до 246 млрд руб. На регион в конце 2021‑го года приходилось более 34% от всех строительных работ на Урале. Мы полагаем, на снижение в ЯНАО повлияли, как завершение крупных проектов в предыдущие годы, так и сложности с реализацией инициатив с участием иностранных компаний.

В ЮФО существенное падение в первом полугодии — на 14,1%, до 125,3 млрд руб. — было зафиксировано в Краснодарском крае, на который в 2021 году приходилось почти 38% всех строительных работ Юга. Причем, по всей видимости, это не связано с влиянием нового кризиса, так как тенденция к пониженным вложениям в сферу наблюдается с начала года.

Если в случае СЗФО это было связано со снижением объемов строительства сразу в восьми регионах из 11, то на Урале и Юге России в основном — с резким снижением активности в ключевых регионах.

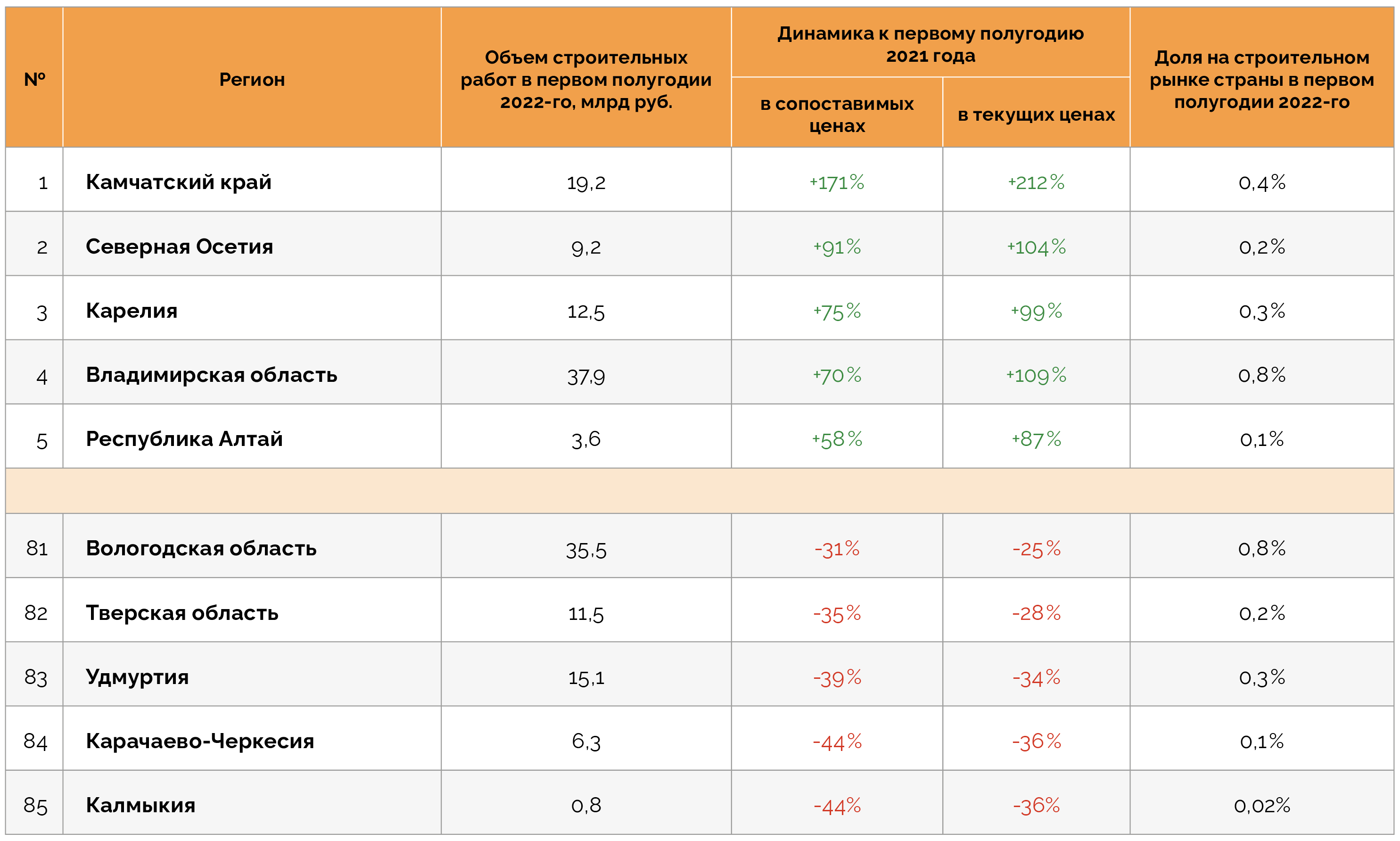

Среди регионов максимальный рост объема строительных работ в первой половине 2022‑го оказался у Камчатского края — на 170%, до 19,1 млрд руб., что было связано со строительством краевой больницы и развитием транспортной инфраструктуры. Этот и регионы, показавшие высокие результаты в первом полугодии 2022‑го (прирост от 45% до 90%), характеризуются объемами рынка менее 1% от странового: к таковым еще относятся Северная Осетия, Карелия, Владимирская область, Республика Алтай, Бурятия и Ульяновская область.

Среди регионов с объемами строительства более 2,5% от общероссийского наиболее заметный прирост был зафиксирован в Красноярском крае (на 43,5% по отношению к первой половине 2021‑го, до 144,7 млрд руб.) и Московской области (на 41,3%, до 288,9 млрд руб.). В последнем случае это связано с большим количеством реализуемых проектов в транспортной инфраструктуре.

Наиболее сильно показатель снизился в Калмыкии (на 44,2%, до 0,8 млрд руб.), но такая тенденция характерна для республики не первый год. Схожее падение случилось у объемов работ в Карачаево-Черкесии (44,1%, до 6,3 млрд руб.). Скорее всего, это могло быть связано с завершением основного этапа строительства Красногорских малых ГЭС, запуск которых запланирован на 2022 год.

Объемы строительства в Москве и Санкт-Петербурге практически все полугодие были ниже соответствующих месячных показателей 2021 года. Впрочем, к июлю первой удалось превзойти собственные объемы строительства в январе — июне прошлого года на 0,9% в сопоставимых ценах (653,4 млрд руб.), а второй — по‑прежнему отставал (у него зафиксировано снижение на 3,6%, до 209,6 млрд руб).

Источник: данные Росстата, расчеты и анализ Sherpa Group

Где сильнее всего росли цены?

Несмотря на некоторое замедление роста цен и даже их падение по некоторым категориям строительных материалов, инфляция в отрасли с конца июня 2021‑го по конец июня 2022‑го в России, по нашей оценке, составила 13,1% (учитывается изменение цен и на строительные материалы, и на оборудование, и на рабочую силу).

Наибольшей она была в Сибирском федеральном округе (18,4%), что было связано с существенным объемом работ и потребностью в строительных материалах, которую не всегда можно закрыть самостоятельно и их необходимо было везти из других территорий.

Меньше всего цены изменились на Северном Кавказе (7,5%), где сама потребность в строительных материалах ниже, рынок меньше и в силу небольшой площади округа логистика не сильно влияет на колебания стоимости.

Среди регионов самая высокая инфляция зафиксирована в Томской области (34,1%), а минимальная — в Севастополе (2,9%), что опять же, на наш взгляд, связано с различными логистическими условиями, в которых компании работают в этих регионах. В Москве и Санкт-Петербурге показатели инфляции были выше среднероссийского уровня: 17,6% и 14,9% соответственно.

Источник: данные Росстата, расчеты и анализ Sherpa Group

Квартал назад распределение инфляции по округам и регионам было схожим, а ее значение — даже выше. Впрочем, это не значит, что последствия кризиса преодолены и его влияние ослабевает, так как цены менялись заметно уже в 2021 году (по итогам года в целом в отрасли они выросли на 6,5%, а по строительным материалам еще значительнее).

В случае госзаказа возможность изменения цены действует для контрактов, подписанных до конца 2022 года. Для концессионеров открыта возможность согласовать новые условия с концедентом до 1 января 2023 года без участия ФАС, если само соглашение было заключено до 1 марта 2022‑го.

Позитивным фактором можно считать то, что уровень повышения цен в среднем по стране все еще ниже критического предела (30%), после которого компании, реализующие госконтракты и концессионные проекты, не могут рассчитывать на пересмотр условий от государства.

Чего ждать до конца года?

Мы полагаем, что в следующие два квартала рост объема строительных работ будет, скорее всего, замедляться по отношению к предыдущему году. В сопоставимых ценах объем, вероятно, зафиксируется на уровне 2021 года или немного (на 1‑2%) превысит его. В текущих ценах увеличение, по нашей оценке, составит не более 14‑15%.

Для сравнения, в пандемическом 2020‑м объем работ тоже не сократился: превышение составляло 0,7% по отношению к 2019‑му (или 4,6% в текущих ценах).

Нынешнее замедление будет связано с общим снижением активности в отечественной экономике и все еще продолжающейся инвестиционной паузой со стороны частных инвесторов. Впрочем, более активные, чем в 2021 году, вложения государства в инфраструктурное строительство могут несколько замедлить влияние этого тренда и даже развернуть его.

Но последнее, на наш взгляд, может произойти лишь в следующем году, если власти будут использовать инвестиции в инфраструктуру, как антикризисный инструмент, и запускать анонсированные проекты в ускоренном режиме.

Материал публикуется исключительно в информационных целях, не является профессиональной консультацией, рекламой и офертой, а также не может быть основанием для принятия инвестиционных решений. Приведенные данные, экспертные мнения и прогнозы актуальны на дату публикации и не носят исчерпывающий характер.

Мы в Telegram

Мы в Telegram