04.04.2023

Заемный капитал для компаний и проектов: итоги первого квартала 2023 года

Почему банковское кредитование для проектов вновь дорожает? С чем связан спад интереса к облигационному финансированию? Коснулся ли такой спад новых видов бондов?

Ключевая ставка сохраняется на уровне 7,5% годовых уже более полугода, однако банковские кредиты для инвестиционных проектов вместо стабилизации и снижения стоимости опять становятся более дорогими. По нашей оценке, диапазон ставок банковского кредитования в первом квартале 2023 года вырос до 9,8‑15,5%, что на 0,8 п. п. и 3,5 п. п. выше нижней и верхней границ, зафиксированных в четвертом квартале 2022‑го. Причина — негативные ожидания, более четкий сигнал регулятора по повышению ключевой ставки в системе, продолжающаяся структурная перестройка экономики, рост комиссий и более жесткая оценка заемщиков со стороны кредитных организаций.

Темпы роста объемов корпоративных банковских кредитов в 2023 году могут оказаться более умеренными, чем в 2022‑м: 8‑12% против 12,2%. Более успешный результат в прошлом году связан с рефинансированием валютных кредитов, кредитованием организаций военно-промышленного комплекса, компаний, покупающих российские активы уходящего иностранного бизнеса, а также с менее строгой оценкой заемщиков. В этом году, по крайней мере, два последних фактора могут сдержать рост объемов выдаваемых кредитов.

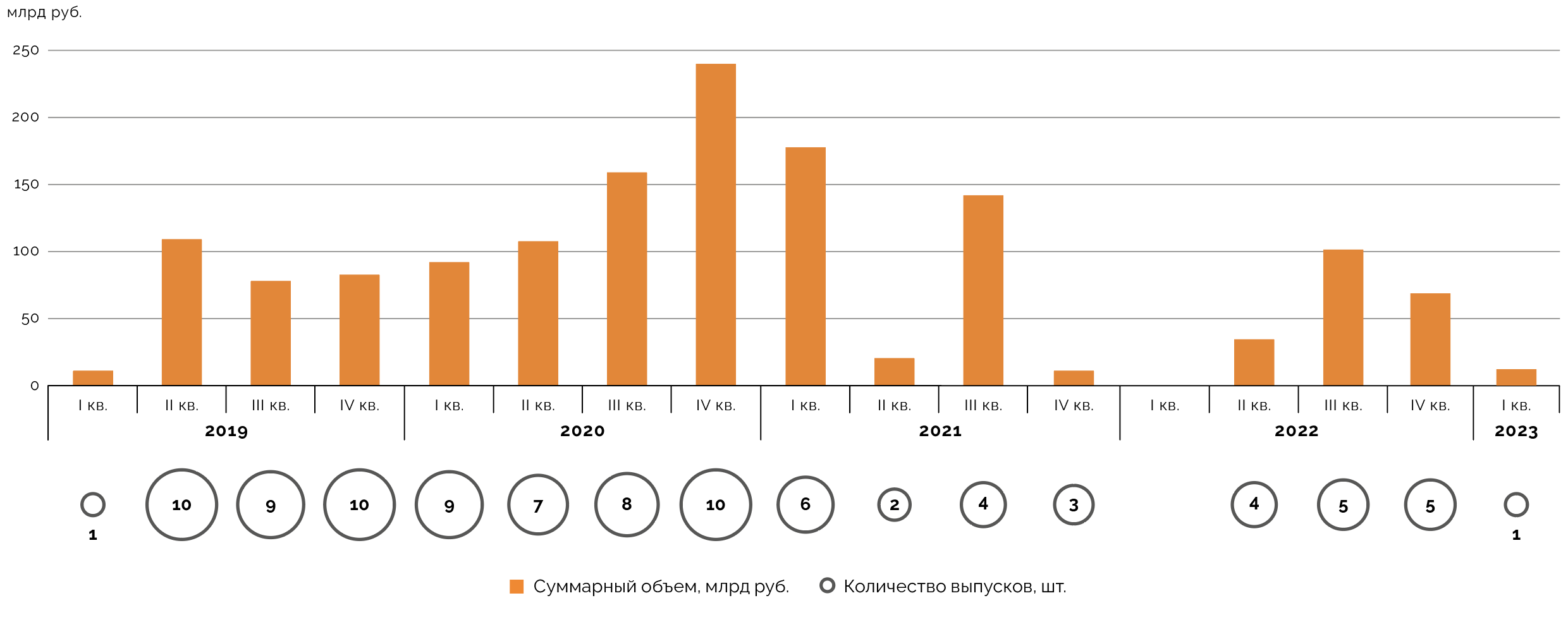

На рынке рассматриваемых нами средне- и долгосрочных корпоративных эмиссий компаний инфраструктурной и смежных отраслей второй год подряд в первом квартале наблюдается затишье. Так, в январе — марте 2023 года на нем произошло лишь одно облигационное размещение на 12 млрд руб. («Россети»). Год назад в первом квартале 2022‑го не состоялось ни одной подобной эмиссии. В обоих случаях это было связано с ростом экономической неопределенности и возможным уходом инфраструктурных компаний в более краткосрочные заимствования из‑за сокращения горизонта планирования.

Учитываются корпоративные и концессионные размещения облигаций со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов, работающих в инфраструктурной и смежных отраслях. Это естественные монополии, организации агропромышленности и сельского хозяйства, IT-сферы, связи, транспортного и строительного секторов (не включая жилищное строительство).

В отличие от условий банковского кредитования, ставки облигационных купонов эмитентов инфраструктурных и смежных отраслей в первом квартале 2023‑го стабилизировались относительно предыдущего квартала. Коридор плавающих ставок для учитываемых нами выпусков несколько сузился (8–21,1% в первом квартале против 7,5‑21,1% по итогам четвертого), а для фиксированных остался неизменным (5–17%). Это было напрямую связано со стабилизировавшейся в последние полгода ключевой ставкой и с частотой выплат купонов, с меньшим лагом по времени отражающими изменение денежно-кредитной политики.

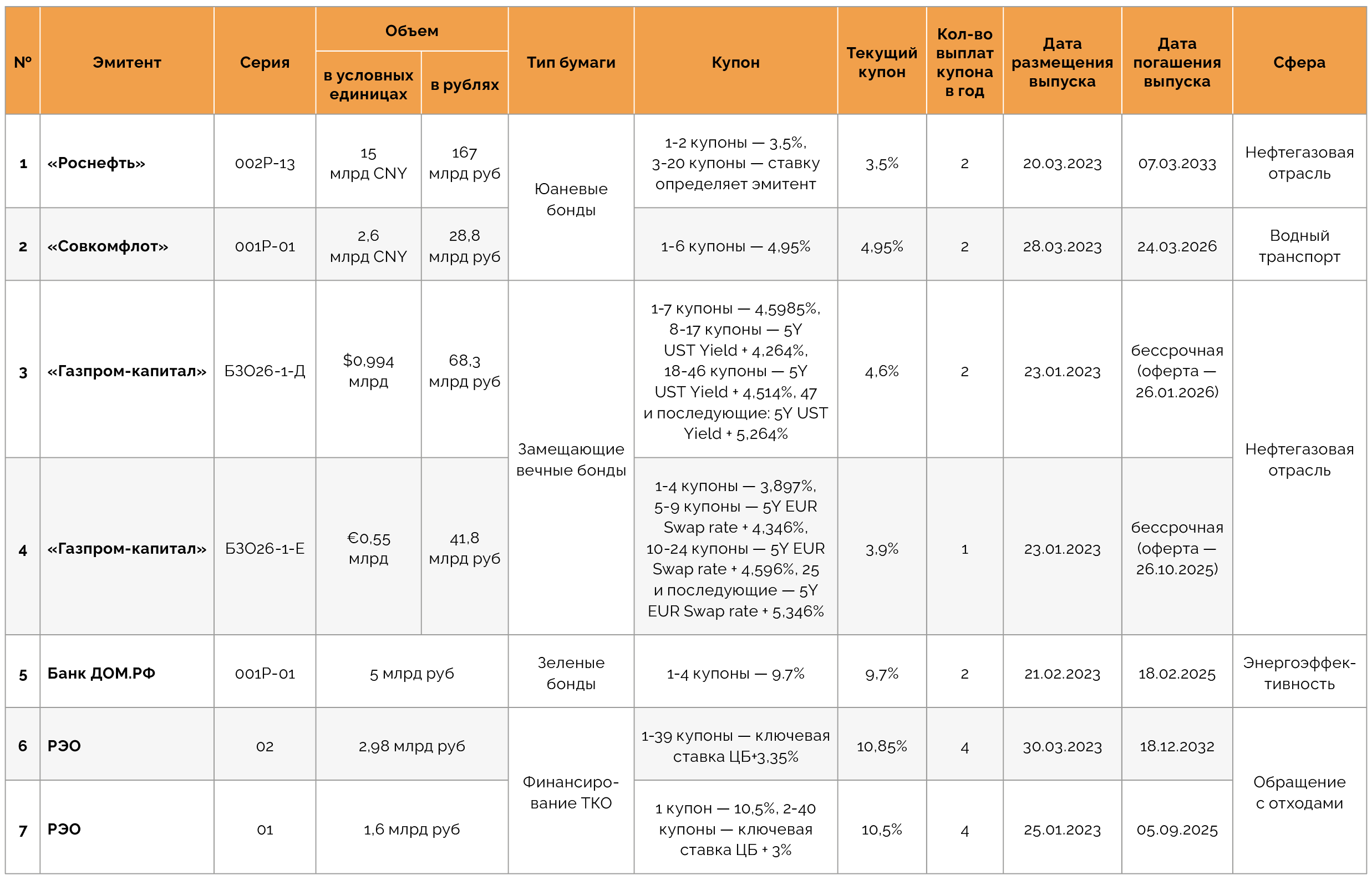

Меньшая, чем в предыдущие кварталы, активность наблюдалась также в сегменте недавно запущенных подвидов облигаций: в первом квартале 2023 года зафиксировано лишь одна эмиссия в сфере зеленых облигаций (ДОМ.РФ на 5 млрд руб.) и две среди бондов, номинированных в юанях («Роснефть» на сумму эквивалентную 164 млрд руб., а также «Совкомфлота» на сумму эквивалентную 29 млрд руб.). Вместе с тем, в сегменте появились и использовались новые возможности: «Газпром» выпустил замещающие вечные бонды для локализации бумаг на внутреннем рынке, а «Российский экологический оператор» провел две пилотных эмиссии облигаций для финансирования новых проектов в сфере обращения с отходами. Мы полагаем, что активность в сегменте новых инструментов в ближайшие кварталы будет по‑прежнему сильно зависеть от государства и квазигосударственных компаний.

В России в 2023 году будут сделаны первые шаги к применению исламского финансирования. Эксперимент по его использованию запланирован в четырех регионах: Дагестане, Чечне, Башкирии и Татарстане. Ожидается, что законопроект о пилотном запуске исламского финансирования примут в течение весенней сессии Госдумы. После двух лет работы подобного правового режима на этих территориях соответствующие правки обсудят и внесут в федеральное законодательство. В средне- и долгосрочной перспективе такой тип финансирования может открыть возможности для привлечения средств в отечественную экономику и проекты со стороны арабских стран, Индонезии, Малайзии и других заинтересованных в инструменте государств.

Ключевая ставка не поддержала кредиты?

В первом квартале 2023 года ЦБ РФ не стал менять ключевую ставку: таким образом, она находится на уровне 7,5% годовых уже более полугода. Последний раз регулятор корректировал значение ключевой ставки в сентябре 2022‑го, тогда он снизил ее на 0,5 п. п.

Из-за частых кризисов и сложных ситуаций в российской экономике регулятор удерживает ключевую ставку на одном уровне в течение более чем двух кварталов подряд не очень часто. Последний раз ставка долго не менялась во время пандемии: в течение почти восьми месяцев — с конца июля 2020 года по март 2021‑го — она была на уровне 4,25%. Рекордным был период с августа 2015‑го по июнь 2016‑го, когда ставка сохранялась на уровне 10% в течение 10 месяцев и 10 дней.

Вопреки тренду на стабилизацию ключевой ставки стоимость денег для инвестиционных проектов в начале 2023 года стала расти.

По нашей оценке, диапазон ставок банковского кредитования для этих целей в первом квартале 2023‑го составил 9,8‑15,5%. Относительно итогов четвертого квартала 2022 года нижняя и верхняя граница повысились на 0,8 п. п. и 3,5 п. п. соответственно. Для некоторых отраслей динамика могла быть другой из‑за наличия специальных льготных программ кредитования.

К росту ставок привела возросшая конкуренция среди заемщиков из‑за частично или полной изолированности отечественного рынка от иностранного капитала, вследствие чего банки стали ужесточать условия кредитования для предприятий реального сектора. По данным ЦБ РФ, оно проявлялось еще в конце 2022 года в виде увеличения дополнительных комиссий и более строгих требований к обеспечению кредита. К повышению ставок могла привести также продолжающаяся структурная перестройка экономики и усиливающаяся внешнеэкономическая неопределенность.

Два последних фактора вместе с усложнением оценки заемщика, исчерпанием возможностей замещения объемов валютного финансирования, снижением вложений государства и приостановку запуска частных инвестпроектов могут замедлить темпы банковского кредитования в 2023 году до 8‑12%, что ниже, чем по итогам прошлого года.

По данным ЦБ РФ, в 2022 году портфель корпоративных кредитов в банковском секторе вырос на 12,2%, до 59,1 трлн руб. Такой рост стимулировало кредитование компаний военно-промышленного комплекса, организаций-покупателей уходящего из России иностранного бизнеса, а также увеличение транзакционных издержек. Впрочем, некоторое замедление началось еще в четвертом квартале, ведь по итогам трех кварталов темпы роста корпоративного банковского кредитования были на уровне 13,5%.

Мы полагаем, что ключевую ставку могут пересмотреть уже на ближайшем заседании, при этом, скорее всего, она будет увеличена на 0,25‑0,5 б. п. На стоимость капитала для инвестиционных проектов по‑прежнему будут влиять факторы, связанные с внешними рисками и ожиданиями по уровню ставок в системе, поэтому снижение их уровня пока гораздо менее вероятно, чем рост.

Февральские ожидания будущего

Согласно новому (февральскому) прогнозу регулятора, средняя ключевая ставка в 2023 году ожидается в пределах 7‑9%, что подразумевает как ее возможный рост относительно нынешнего значения, так и снижение (что менее вероятно). Этот диапазон в целом несколько выше, чем ожидался в октябре 2022‑го (6,5‑8,5%).

Средний уровень инфляции в 2023 году регулятор в февральском сценарии предполагает ниже, чем в предыдущем октябрьском прогнозе: 4‑5,3% против 4,5‑6,4%. Но при этом средний уровень инфляции в 2024 году ожидается несколько выше, чем раньше: 4,5‑5,3% (февральский прогноз) против 4,1‑4,8% (октябрьский прогноз).

В более позитивную сторону регулятор пересмотрел прогноз динамики ВВП в 2023 году: по новому прогнозу она может составить от —1% до 1% против —4 до —1% в октябрьском прогнозе. При этом рост ВВП в 2024 году может замедлиться до 0,5‑2,5% против ранее ожидаемых 1,5‑2,5%.

«Смещение» негативных ожиданий на более поздние периоды и более мягкие прогнозы на ближайшие говорит о том, что кризис носит более затяжной характер, чем предыдущие, но менее резок в своих проявлениях.

Затишье на облигационном рынке

Среди учитываемых нами эмиссий компаний инфраструктурной и смежных отраслей в первом квартале 2023 года был размещен лишь один выпуск на 12 млрд руб. Для сравнения, в первом квартале 2022‑го, не было ни одной эмиссии. Затишье на рынке, как и год назад, на наш взгляд, связано с экономической неопределенностью и сократившимся из‑за этого горизонтом планирования для эмитентов, что усиливает интерес к более краткосрочным заимствованиям. Менее зависимыми остаются госигроки, естественные монополии и квазигосударственные компании, реализующие инвестиционные программы.

Как и раньше, в нашей выборке учитываются корпоративные и концессионные размещения облигаций со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов, работающих в инфраструктурной и смежных отраслях. Это естественные монополии, организации агропромышленности и сельского хозяйства, IT-сферы, связи, транспортного и строительного секторов (не включая жилищное строительство). Мы не учитываем эмиссии со спецназначением, обладающие нерыночными или льготными условиями (например, выпуски ГК «Автодор», ДОМ.РФ и смежных структур, а также финансируемые РЭО проекты).

Единственным долгосрочным размещением в первом квартале 2023 года стала эмиссия облигаций «Россетей» в объеме 12 млрд руб. сроком на 15 лет. Купон будет выплачиваться ежеквартально, ставка первого — установлена на уровне 8,8% годовых, а далее будет плавающей.

Новых эмиссий концессионных бондов в первом квартале 2023 года не проводили, что было ожидаемо, так как количество проектов с таким источником финансирования в предыдущие годы фактически не росло, а размещения организовывали уже известные эмитенты.

На снижение востребованности инструмента повлияло также то, что авторы инвестиционных проектов, в том числе в формате концессии, могут прибегать к альтернативной возможности профинансировать проект — через инфраструктурные облигации (СОПФ-облигации, выпущенные госкорпорацией ДОМ.РФ). В 2023 году через последние ожидают привлечь не менее 35 млрд руб. Для сравнения, в 2021‑2022 годах в ходе четырех эмиссий привлекли 45 млрд руб.

Ставки купонов продолжали стабилизироваться

Доходности 15-, 20- и 30‑летних ОФЗ в первом квартале 2023 года продолжили рост: в среднем за три месяца они находились в диапазоне 10,65‑11,53% против 10,61‑10,96% кварталом ранее.

У единственного нового выпуска корпоративного сектора была установлена плавающая ежеквартальная ставка на уровне 8,8% в первом квартале 2023 года. Ставки с 2 по 20 купоны определяются по формуле ключевая ставка ЦБ + 1,3%, а для 21‑60 купонов ставку определяет эмитент.

Диапазон плавающих ставок для рассматриваемых нами средне- и долгосрочных выпусков компаний инфраструктурной и смежных отраслей несколько сузился: в первом квартале 2023 года он составлял 8‑21,1% против 7,5‑21,1% в четвертом квартале 2022‑го.

Диапазон фиксированных ставок для учитываемых в выборке корпоративных бумаг оставался на уровне предыдущего квартала (5–17%). Без учета старых выпусков «Мостотреста», где фиксированная ставка составляет 0,01%.

Таким образом, в первом квартале 2023 года уровень ставок купонов долгосрочных облигаций инфраструктурной и смежных отраслей значительно не менялся по сравнению с концом 2022 года, что, на наш взгляд, связано со стабилизацией денежно-кредитных условий.

Источник: данные Московской биржи, Cbonds, Bonds.finam, анализ Sherpa Group

Новые виды бондов отложены в сторону?

Снижение активности в размещениях коснулось также инструментов, которые рынок освоил сравнительно недавно: так по одному размещению в первом квартале 2023‑го состоялось в сегменте облигаций в юанях, а также зеленых бондов.

Новым эмитентом зеленых облигаций стал Банк ДОМ.РФ. Выпуск объемом 5 млрд руб. сроком обращения два года разместили в феврале 2023 года. Средства от эмиссии пойдут на рефинансирование кредитов, выданных банком для строительства жилых домов с высоким классом энергоэффективности. Выпуск верифицирован агентством «Эксперт РА» и включен в сектор устойчивого развития Московской биржи.

В марте 2023 года свою вторую эмиссию облигаций, номинированных в юанях, провела «Роснефть». Как и в прошлое размещение, состоявшееся в третьем квартале 2022 года, объем выпуска составил 15 млрд китайский юаней (почти 164 млрд руб. на дату эмиссии). Срок обращения бумаг составит 10 лет, купоны будут выплачиваться раз в полгода, а их ставка равняется 3,5% годовых. Также в конце марта «Совкомфлот» разместил транш в объеме 2,6 млрд китайский юаней (более 29 млрд руб.) со сроком обращения 3 года, полугодовым купоном в размере 4,95%. Известно, что во втором квартале заимствования на 2 млрд юаней (около 22 млрд руб.) планирует провести «Фосагро» и на 0,6 млрд юаней (около 7 млрд руб.) — «Южуралзолото».

Всего в 2022 году было проведено 22 размещения облигаций в юанях на общую сумму 58,6 млрд юаней (около 600 млрд руб. по курсу на конец года). Возможностью воспользовались 11 эмитентов, среди которых наиболее крупными были «Русал» и «Роснефть».

В январе 2023 года состоялось также две эмиссии замещающих бессрочных облигаций «Газпрома», номинированных в долларах и евро. Объемы их составили почти $ 1 млрд и € 0,55 млрд соответственно. Замещающие облигации должны сохранять основные характеристики исходных бондов. В целом этот инструмент позволил перевести бессрочные заимствования, сделанные газовым монополистом на внешнем рынке осенью 2020 года, в локальные долговые бумаги.

Мы полагаем, что интерес к вечным бондам, которые в меньшей степени отражаются на долговой нагрузке эмитента, пока будет пониженным, в том числе со стороны самих компаний-эмитентов реального сектора. Ранее этот инструмент создавался в расчете в том числе на интерес со стороны зарубежных инвесторов. Но активность последних в отношении российских ценных бумаг с 2022 года находится «на паузе». Теоретически новые выпуски могут быть выкуплены крупными игроками на внутреннем рынке — как это было, с двумя вечными выпусками РЖД, которые приобрел ВЭБ.РФ в 2020 году, но спрос со стороны таких игроков тоже заметно ограничен.

Вместе с тем новые возможности для финансирования открылись в сфере обращения с отходами.

В первом квартале 2023 года две первых эмиссии своих облигаций наконец провела публично-правовая компания «Российский экологический оператор» (РЭО). Объемы этих выпусков составили 1,6 млрд руб. и 2,98 млрд руб. соответственно. Средства от первого пойдут на финансирование строительства предприятия по переработке отходов в Тульской области, а второго — на создание аналогичного объекта в Ленинградской области. Суммарно, согласно зарегистрированной в конце 2021 года программе облигаций, РЭО с помощью этого инструмента может привлечь в проекты по обращению с отходами до 100 млрд руб.

На наш взгляд, появление эмиссий условно новых видов бондов в ближайшие кварталы будет сильно зависеть от общеэкономической ситуации. Более надежными и интересными рынку будут по‑прежнему инструменты, за которыми «стоит» государство (эмитентом выступают подконтрольные ему компании) либо оно же страхует от возникающих рисков. Активного выхода на зарубежные рынки заимствований (азиатские и арабские) в течение 2023 года мы не ждем, но не исключены точечные попытки осваивать их ближе к концу года.

Финансовый рынок готовится к новым возможностям

В будущем Россия может начать более широко применять исламское финансирование. Согласно данным законопроекта о пилотном проекте по реализации исламского банкинга, в эксперименте примут участие четыре российских региона: Дагестан, Чечня, Башкирия и Татарстан.

Исламский банкинг подразумевает проведение заимствований в соответствии с принципами шариата. Кредитор может предоставлять денежные займы юридическим и физическим лицам без вознаграждения в виде процентов. Физические и юридические лица могут также получать средства через договоры купли-продажи (в том числе недвижимого имущества) с условием о рассрочке. Запрещено финансирование игорного бизнеса, производства и торговли свинины, оружия и боеприпасов, алкоголя и табака.

Эксперимент в четырех регионах должен был начаться 1 февраля 2023 года и продлиться два года. Правительство по согласованию с ЦБ РФ может расширить территорию эксперимента и продлить срок его проведения. Итогом эксперимента станет внесение изменений в законодательство, которые предложит экспертная группа.

Участники специального правового режима будут внесены в реестр, который будет вести ЦБ РФ.

Законопроект прошел первое чтение в январе 2023 года и пока ожидается, что окончательно его примут в течение весенней сессии.

Закон будет также направлен на облегчение притока финансирования из стран, использующим подобные виды банкинга: арабских государств, Малайзии и Индонезии.

Источник: данные Московской биржи, Cbonds, Bonds.finam, анализ Sherpa Group

Материал публикуется исключительно в информационных целях, не является профессиональной консультацией, рекламой и офертой, а также не может быть основанием для принятия инвестиционных решений. Приведенные данные, экспертные мнения и прогнозы актуальны на дату публикации и не носят исчерпывающий характер.

Мы в Telegram

Мы в Telegram