24.10.2024

Заемный капитал для компаний и проектов: итоги третьего квартала 2024 года

Почему ускорились темпы банковского кредитования компаний? Насколько активно пользуются льготными кредитами заемщики реального сектора? Вернется ли интерес эмитентов к облигациям устойчивого развития?

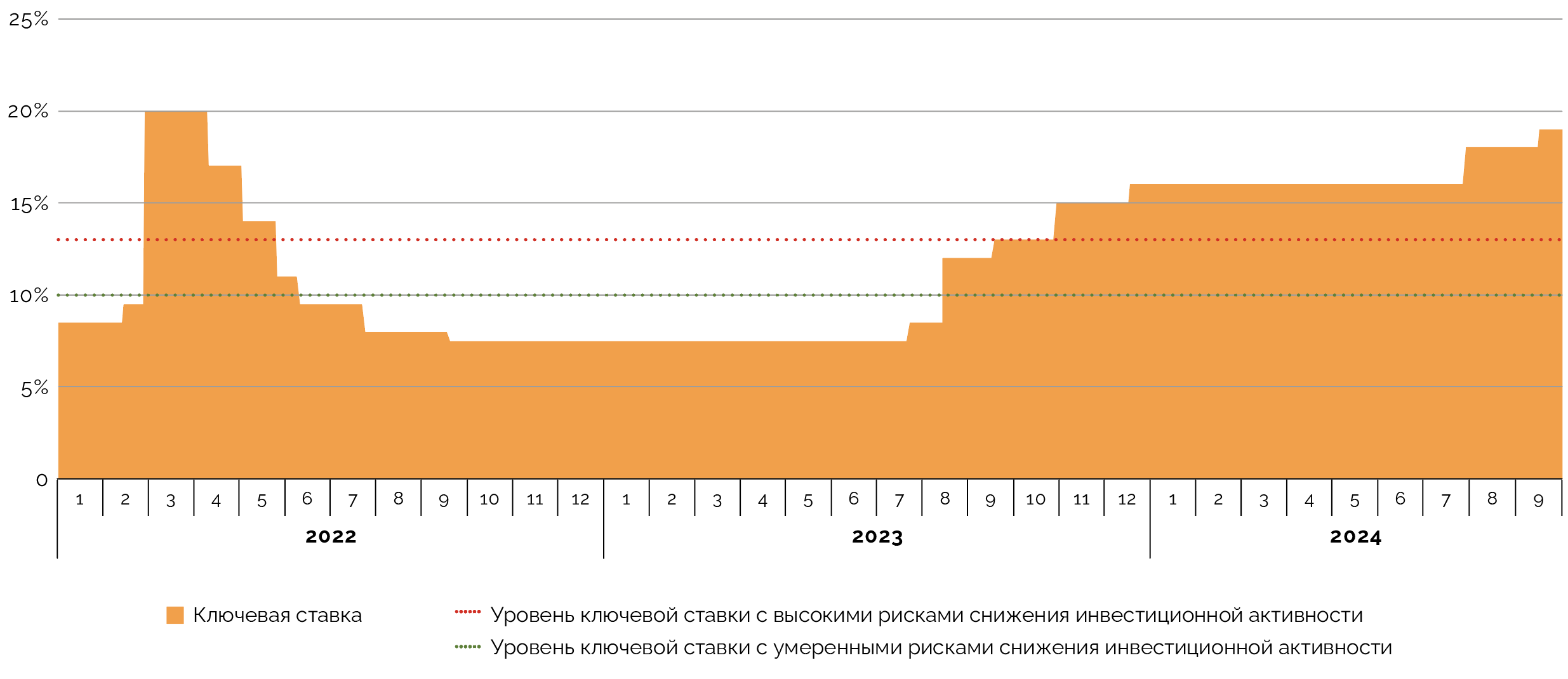

Ключевая ставка в третьем квартале 2024 года повышалась регулятором дважды, суммарно на 3 п. п., до 19% годовых. На ближайшем октябрьском заседании ЦБ РФ ее могут повысить еще на 1–2 п. п. до рекордно высокого уровня за последнее десятилетие. Возвращение ключевой ставки в нейтральный диапазон (7,5–8,5% годовых) может занять более двух лет. Оно будет зависеть от того, насколько сильными окажутся инфляционные тенденции, темпы замедления кредитования и как сложится внутри- и внешнеэкономическая ситуация.

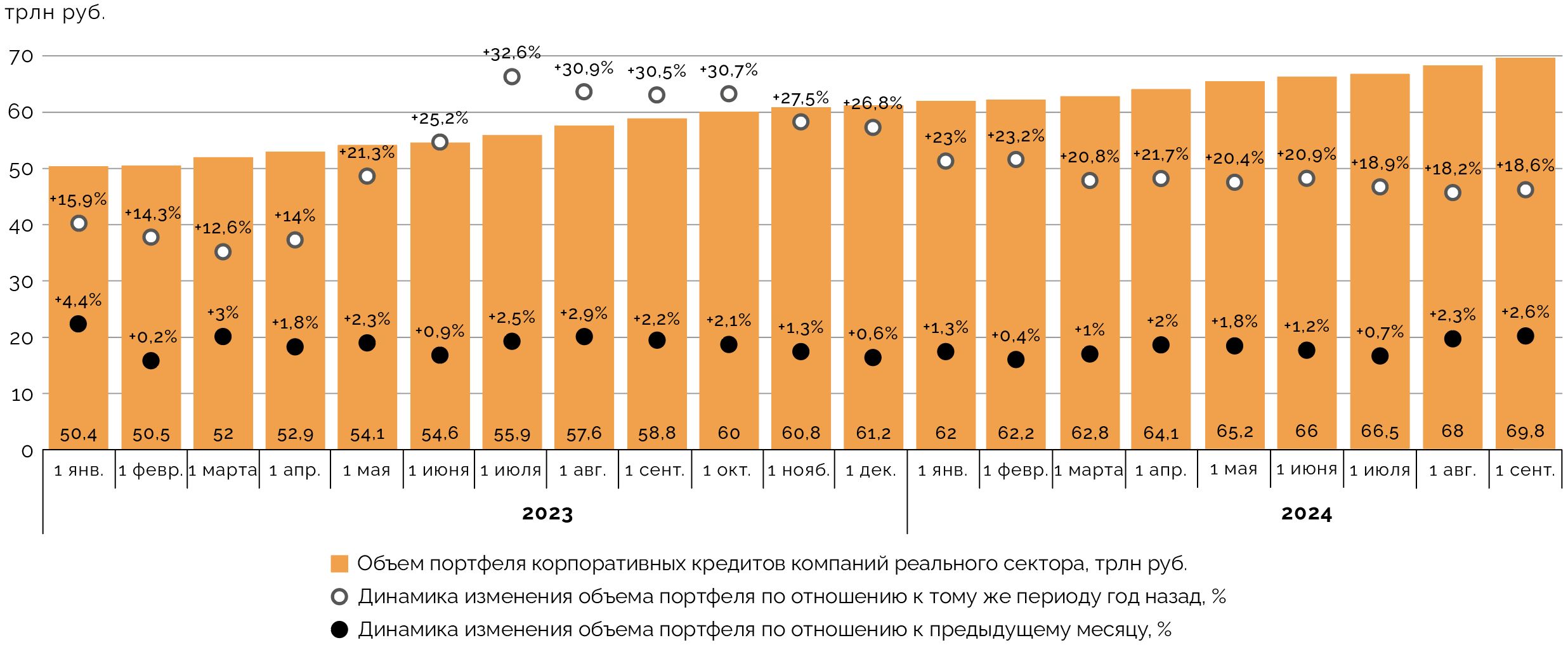

Объем портфеля банковских кредитов нефинансовым организациям на 1 сентября 2024 года достиг 69,8 трлн руб., в июле и августе он вырос на 2,3% и 2,6% соответственно. Это было быстрее, чем среднемесячные темпы роста в первом полугодии (1,2%). На увеличение скорости заимствований, по данным ЦБ РФ, влиял повышенный спрос со стороны компаний на пополнение оборотных средств и более активное кредитование застройщиков, условия которого мало зависят от ключевой ставки. Корпоративное кредитование по‑прежнему остается более рыночным, чем ипотечное. Объем льготного кредитования компаний реального сектора, не относящихся к субъектам МСП и агропромышленному комплексу, составляет приблизительно 1,1 трлн руб. — меньше, чем во второй половине 2022‑го — начале 2023 годов (1,6 трлн руб.).

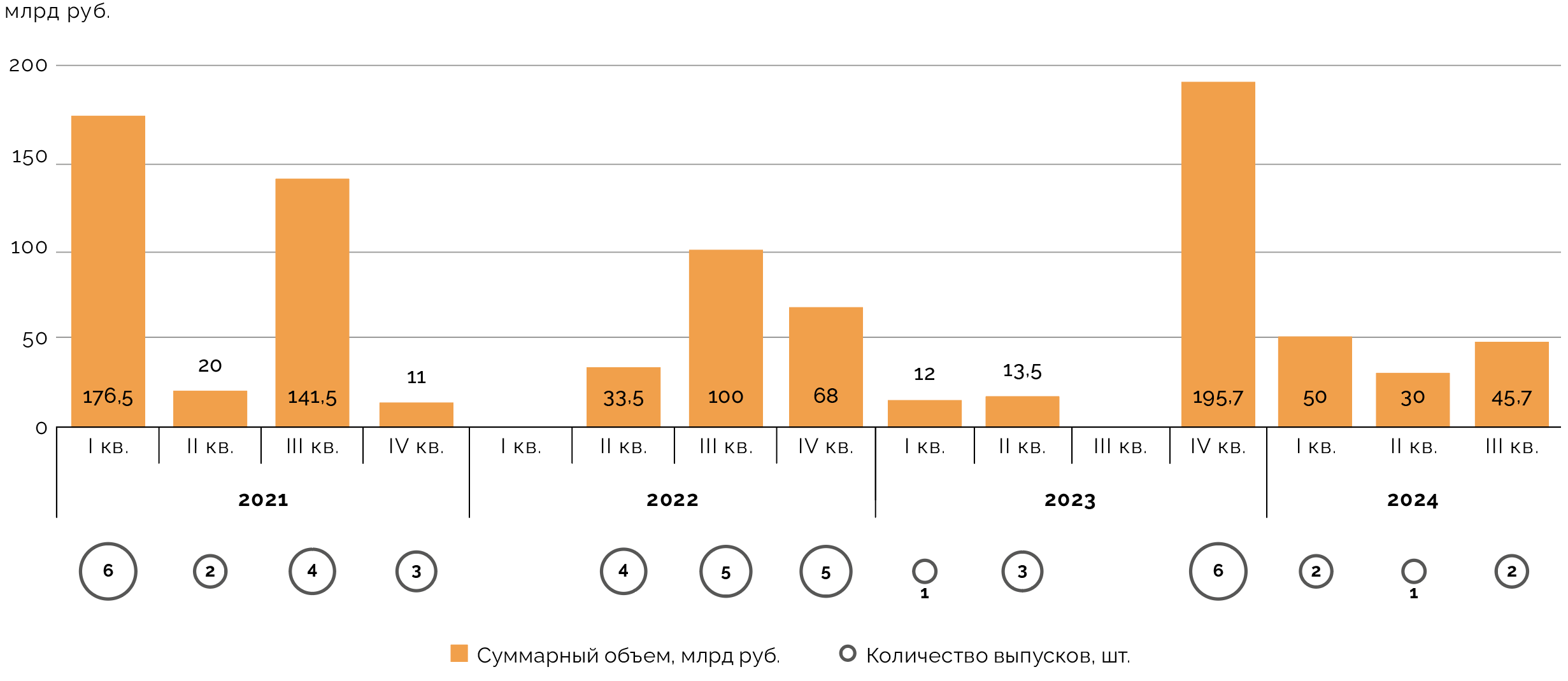

В сегменте средне- и долгосрочных облигаций компаний инфраструктурной и смежных отраслей в третьем квартале 2024 года провели два размещения на 45,7 млрд руб., эмитентом обоих стал агропромышленный холдинг «Юг Руси». Общий объем размещений рассматриваемых нами бумаг был больше, чем во втором квартале (одно размещение на 30 млрд руб.), и чем в третьем квартале 2023‑го (ни одного размещения). Кроме того, мы впервые зафиксировали появление среднесрочных цифровых финансовых активов, которые обычно размещают на короткий срок от нескольких месяцев до 1–2 лет. ЦФА объемом 1,5 млрд руб. и сроком на семь лет разместила компания «Специализированный застройщик «Хайдаут». К моменту погашения эта бескупонная бумага будет отражать изменение стоимости квадратного метра в возводимом компанией жилом комплексе. И хотя выпуски девелоперов мы не включаем в свою статистику, схожими инструментами могут заинтересоваться и инфраструктурные компании.

Учитываются корпоративные и концессионные размещения облигаций со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов в инфраструктурной и смежных отраслях. Это естественные монополии, организации АПК, IT-сферы, связи, транспортного и строительного секторов (не включая жилищное строительство).

Диапазон фиксированных ставок изучаемых нами облигационных выпусков компаний инфраструктурной и смежных отраслей в третьем квартале 2024 года незначительно вырос по верхней границе до 1,4–23% с 1,4–22% (без учета выпусков с нерыночными условиями). Среднее значение фиксированной ставки купона в выборке увеличилось на 0,63 п. п., до 9,98%. Коридор плавающих ставок для нашей выборки стал шире по верхней границе: до 4–22% против 4–20% во втором квартале. Средний уровень плавающих ставок в нашей выборке также стал расти — на 1,5 п. п., до 13,9% — из‑за появления новых выпусков.

Для финансирования работ по проекту строительства и эксплуатации ВСМ Москва — Санкт-Петербург в ближайшее время планируют провести облигационное размещение в объеме 122,3 млрд руб. Скорее всего, это будут специальные (возможно, проектные или концессионные) бонды. Эмитентом выступит ООО «Специализированное финансовое общество ВСМ Инвест — Первый». Срок погашения бумаг составит 25 лет. В случае проблем с выплатами купонов и погашением государство возьмет ответственность за компенсацию обязательств перед кредиторами на себя. Размещение пройдет по закрытой подписке, фактически в «клубном формате». Такое привлечение средств будет исключением на инфраструктурном рынке: в ближайшие один-два года аналогичных эмиссий для других проектов мы не ждем.

В третьем квартале 2024 года предсказуемо снизилось количество и объем замещающих облигаций из‑за окончания срока обязательного перехода в этот инструмент для российских эмитентов еврооблигаций. Наблюдался всплеск интереса к юаневым облигациям, фактически обусловленный активностью лишь крупнейшего эмитента («Роснефти»). На рынке состоялась также проба выпуска юаневых ЦФА компанией реального сектора. Снижалась активность в размещениях облигаций устойчивого развития, впрочем, эта тенденция характерна для 2024 года в целом. Так как основные ESG-эмитенты относятся к госкорпорациям, институтам развития и другим подобным структурам, в 2024 году они были сконцентрированы на разработке планов государства на ближайшие шесть лет либо ожидали их объявления, поэтому финансировали проекты меньше, чем раньше.

Ключевая ставка стремится к рекорду

В третьем квартале 2024 года ЦБ повышал ключевую ставку дважды: с 16% годовых ее в конце июля увеличили до 18%, а затем в середине сентября — до 19%.

На ближайшем заседании (25 октября) регулятор может поднять ставку еще на 1–2 п. п. Если это случится, то величина ключевой ставки достигнет или даже превысит уровень февраля — марта 2022 года (20% годовых). Тогда рекордно высокая ключевая ставка продержалась шесть недель, после чего ЦБ РФ начал ее постепенное снижение. Однако в этот раз ставку вряд ли начнут быстро уменьшать.

На ее повышение и сохранение по‑прежнему влияют высокий уровень инфляции, динамика ожиданий изменения последней, рост кредитования и ряд других факторов. Согласно сентябрьскому базовому прогнозу Минэкономразвития, инфляция по итогам 2024 года ожидается на уровне 7,3% годовых (в весеннем прогнозе министерство предполагало 5,1%). Таргет по инфляции на 2025 год — 4%, но в Минэкономразвития считают, что она будет немного выше и составит 4,5%, а до целевого уровня опустится лишь в 2025 и 2026 годах.

В ЦБ РФ полагают, что для достижения эффекта низкой инфляции поддерживать жесткие денежно-кредитные условия придется продолжительное время. В базовом сценарии регулятора, опубликованном в конце сентября, средняя ключевая ставка в 2025 году ожидается в диапазоне 14–16%, в 2026 году — 10–11%. В нейтральный диапазон (7,5–8,5%) она может вернуться в 2027 году.

Если спрос будет оставаться на повышенных уровнях, а государство будет наращивать расходы на программы льготного кредитования, стимулирующие рост спроса и усиление инфляции, то регулятор будет вынужден проводить более жесткую денежно-кредитную политику. В этом случае ЦБ РФ ожидает в 2025 году среднюю ключевую ставку на уровне 16–18%, в 2026‑м — 11,5–12,5% и в 2027‑м — 8,5–9,5% (проинфляционный сценарий).

Впрочем, регулятор в последней декаде октября обновит свой среднесрочный прогноз и может пересмотреть коридоры ключевой ставки с учетом нового законопроекта о федеральном бюджете на ближайшие три года.

В 2024 году рост ВВП РФ ожидается выше, чем по итогам 2023‑го, из‑за «перегретой» экономики: на 3,9% (прогноз Минэкономразвития) против 3,6% годом ранее. Но в 2025‑м и 2026‑м экономика будет расти медленнее: примерно на 2,5–2,6% ежегодно.

В любом случае длительный период высокой ключевой ставки будет стимулировать инвесторов в инфраструктурные проекты адаптироваться к ситуации и искать инструменты, позволяющие запускать проекты даже в таких условиях.

Источник: данные ЦБ РФ, анализ Sherpa Group

Банковское кредитование компаний разгоняет рост

Общий объем банковских кредитов нефинансовым организациям, по данным ЦБ РФ на 1 сентября 2024 года, составил 69,8 трлн руб. За август портфель корпоративных кредитов вырос на 2,6%, за июль — на 2,3%. Это заметно выше среднемесячных темпов прироста в первом полугодии 2024 года (1,2%).

Ускоренный рост портфеля, по данным регулятора, мог быть связан с повышенным спросом компаний на пополнение оборотных средств из‑за роста операционных затрат (на логистику и заработные платы), а также с кредитованием застройщиков жилья, которые устойчивы к жестким кредитно-денежным условиям. Уровень ставки кредитов для них зависит от наполнения счетов эскроу.

Общий объем рублевых кредитов нефинансовым компаниям рос в июле и августе на 2,3–2,4% в месяц. В сегменте валютного кредитования рост портфеля корпоративных кредитов сильно колебался от месяца к месяцу (в июле он составлял 1,5%, в августе — 3,6%), что могло быть связано с различными темпами погашения соответствующих заимствований, а также с объемами доступной на рынке ликвидности.

Диапазон ставок банковского кредитования для инвестпроектов в третьем квартале 2024‑го составлял 15,8–26% против 14,5–22% во втором квартале. Помимо влияния ключевой ставки происходит ужесточение нефинансовых условий кредитования корпоративных заемщиков. В частности банки начинают заранее готовиться к установлению с середины 2025 года ненулевой национальной антициклической надбавки на достаточность капитала. Эта мера повысит устойчивость банковского сектора, но при этом ограничит темпы кредитования экономики, которые регулятор считает высокими (в случае кризиса эта надбавка снимается).

Масштабы льготного кредитования в корпоративном секторе на середину года 2024 года можно оценить примерно в 5 трлн руб., из них почти 2 трлн руб. — это кредиты предприятиям аграрно-промышленного комплекса, 1,9 трлн руб. — кредиты малому и среднему предпринимательству, а оставшиеся 1,1 трлн руб. — заимствования для оставшихся компаний, в том числе крупных и не относящихся к АПК. Общие объемы льготного кредитования подобных заемщиков на середину 2024 года были ниже, чем во второй половине 2022‑го — начале 2023 годов (1,6 трлн руб.) при достаточно низкой ключевой ставке. Более значительное давление на экономику и инфляцию оказывают ипотечные кредиты на льготных условиях, объем которых вырос за год (с июля 2023‑го к июлю 2024‑го) на 80%, до 9 трлн руб.

Мы ожидаем расширения льготных программ кредитования для компаний в 2025 году, но они, вероятнее всего, будут носить узконаправленный характер (на поддержку конкретных заемщиков и проектов приоритетных для государства направлений).

Источник: данные ЦБ РФ, расчеты Sherpa Group

Облигационный рынок ждет концессионных выпусков?

В третьем квартале 2024 года компании инфраструктурной и смежных отраслей разместили два среднесрочных выпуска облигаций на сумму почти 45,7 млрд руб. По количеству и объему эмиссий это было больше, чем во втором квартале (один выпуск на 30 млрд руб.), и в третьем квартале 2023‑го (ни одного выпуска).

Средства были привлечены эмитентом «Юг Руси» (агропромышленный сектор) в ходе двух июльских размещений: на 30 млрд руб. и 15,65 млрд руб. Срок обращений облигаций первого выпуска составил 9,4 года, второго — 14,4 года.

В нашей выборке учтены корпоративные и концессионные размещения облигаций (или схожих инструментов) со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов инфраструктурной и смежных отраслей. Это естественные монополии, организации АПК, IT-сферы, связи, транспортного и строительного секторов (не включая жилищное строительство). В выборку не включаются эмиссии со спецназначением, обладающие нерыночными или льготными условиями (например, выпуски ГК «Автодор», ДОМ.РФ, ГК «Ростех» и смежных структур, а также финансируемые ППК РЭО проекты).

В начале июля завершилось также размещение среднесрочного выпуска в необычном для средне- и долгосрочных заимствований формате: цифровых финансовых активов (ЦФА). Компания «Специализированный застройщик «Хайдаут» привлекла таким способом 1,5 млрд руб. сроком на семь лет. Инструмент привязан к стоимости квадратного метра в строящемся жилом комплексе в Москве и не привязан к размеру ключевой ставки. Несмотря на то что выпуски застройщиков мы не включаем в свою статистику, вероятно, в ближайшие кварталы компании инфраструктурного и смежных секторов будут рассматривать и такие возможности привлечения средств.

Подписание концессионного соглашения по строительству и эксплуатации ВСМ Москва — Санкт-Петербург открыло перспективы для использования специальных (в том числе, возможно, концессионных) облигаций, чтобы профинансировать этот проект. Как ожидается, эмитентом выпуска в объеме 122,3 млрд руб. выступит ООО «Специализированное финансовое общество ВСМ Инвест — Первый». Срок погашения бумаг составит 25 лет. Им присвоен наивысший кредитный рейтинг (ААА от рейтингового агентства АКРА), отражающий кредитоспособность заемщика-концессионера и наличие гарантийных обязательств государства. В случае экономических сложностей с проектом оно берет ответственность за компенсацию обязательств перед кредиторами на себя.

Размещение облигаций пройдет по закрытой подписке. Привлеченные деньги планируют направить на оплату работ по проектированию, строительству и эксплуатации будущей магистрали.

С одной стороны, потенциал рынка концессионных и квазиконцессионных бумаг расширяется благодаря реализации проекта первой ВСМ. С другой стороны, такие выпуски нельзя отнести к рыночным, так как их будут выкупать инвесторы в «клубном формате».

Источник: данные Московской биржи, Cbonds, FinamBonds, анализ Sherpa Group

Источник: данные Московской биржи, Cbonds, FinamBonds, анализ Sherpa Group

Ставки купонов следуют за ключевой

Диапазон фиксированных ставок для рассматриваемых нами средне- и долгосрочных облигационных выпусков компаний инфраструктурной и смежных отраслей в третьем квартале 2024‑го стал немного выше по верхней границе, чем во втором квартале: 1,4–23% (исключая выпуски Новой концессионной компании, «Мостотреста» и «РусГидро» со ставкой купона в размере 0,01%).

Среднее значение ставки купона по данной выборке бумаг достигло 9,98% против 9,35% кварталом ранее. Повышение было связано с общим ростом купонов и влиянием ставок купонов из выпусков с выплатами на ежемесячной и ежеквартальной основе.

Диапазон плавающих ставок для нашей выборки корпоративных бумаг составил 4–22% против 4–20% кварталом ранее, если не брать во внимание имеющиеся эмиссии с изначально нерыночными условиями. Средний уровень плавающих ставок составил 13,9% против 12,4% кварталом ранее из‑за появления новых выпусков.

Доходности 15-, 20- и 30‑летних ОФЗ в третьем квартале 2024 года выросли до 14,79–15,16% против 14,18–14,45% во втором квартале. Они по‑прежнему ниже ключевой ставки, что говорит о «нечувствительности» таких долгосрочных бумаг к ужесточению ДКП. Различие между ставками купонов и ключевой возрастает: до 3,8–4,2 п. п. против 1,5–1,8 п. п. кварталом ранее.

Инструменты встают на паузу?

Количество и объемы замещающих облигаций, выпущенных компаниями реального сектора, сокращались в третьем квартале 2024 года: за это время было размещено два выпуска на $ 553,1 млн (около 51 млрд руб.). Кварталом ранее в этом сегменте было размещено 10 выпусков на $ 1,8 млрд (более 170 млрд руб.).

Эмитентами в третьем квартале стали «Алроса» (выпуск на $ 194,8 млн) и «Домодедово Фьюэл Фасилитис» (выпуск на $ 354,7 млн). Первая компания заместила 40% объема подлежащих замещению еврооблигаций до 2027 года, вторая — более 78% объема еврооблигаций, которые должны быть погашены в 2028 году.

Заметное снижение активности связано с завершением срока обязательного перехода российских эмитентов еврооблигаций в отечественные облигационные инструменты (1 июля 2024 года). Некоторым компаниям и институтам развития правительственная комиссия разрешила не замещать часть выпусков еврооблигаций (например, ВЭБ.РФ, «Северсталь», РЖД и др.).

Объем юаневых облигационных заимствований компаний реального сектора вырос почти в 2,5 раза: в третьем квартале 2024 года общий объем размещений такими эмитентами превысил 15 млрд юаней против 5,9 млрд юаней во втором квартале (эквивалентно 202 млрд руб. и 70,5 млрд руб. соответственно). Впрочем, всплеск интереса к инструменту в реальном секторе был результатом активности одного эмитента — компании «Роснефть». Общий объем ее юаневых эмиссий вместе с последним выпуском составляет 65 млрд юаней.

Еще одним юаневым эмитентом из реального сектора в третьем квартале 2024 года стала химическая компания «Галополимер Кирово-Чепецк». Объем размещения ее ЦФА составил 21 млн юаней (эквивалентно 283 млн руб.). Выпуск рассчитан на квалифицированных инвесторов, срок размещения составит один год, купон будет выплачиваться держателям ЦФА ежемесячно.

Источник: данные Московской биржи, Cbonds, FinamBonds, анализ Sherpa Group

В секторе устойчивого развития Московской биржи в третьем квартале 2024 года был зарегистрирован один новый выпуск облигаций: от «СОПФ ДОМ.РФ» (ранее существовавшее под названием «СОПФ «Инфраструктурные облигации») на 10 млрд руб. Кварталом ранее в сектор попал тоже один выпуск на 800 млн руб. — зеленых облигаций от компании «Евро Транс».

По оценке АКРА, общий объем размещений ESG-облигаций по итогам 2024 года на российском рынке может составить от 73 млрд руб. до 90 млрд руб., что будет примерно в полтора-два раза меньше, чем было в 2023 году (142,8 млрд руб.). Эти тенденции проявляются и в секторе устойчивого развития Московской биржи, хотя в последнем учитываются не все облигации, которые эмитенты или рейтинговые агентства считают ESG.

За три квартала 2024 года сектор устойчивого развития Московской биржи пополнился пятью новыми выпусками с общим объемом размещений 32,2 млрд руб. Год назад за три квартала 2023 года было шесть выпусков на 85,8 млрд руб.

Снижение может быть связано с тем, что в основном ESG-облигации выпускают государственные эмитенты и институты развития (их доля в размещениях 2023–2024 годов, попавших в сектор устойчивого развития, достигает 85–86% по объемам). В нынешнем году эти структуры сами участвовали в формировании планов и разработке инструментов господдержки на ближайшие шесть лет либо ждали их объявления, а, следовательно, меньше уделяли внимание финансированию проектов. Со стороны частных эмитентов интерес сдерживается высокими ставками. Вероятнее всего, активность в сфере облигаций устойчивого развития возобновится при смягчении денежно-кредитной политики и начале реализации новых национальных проектов.

Объем размещенных в третьем квартале 2024 года цифровых финансовых активов (ЦФА) со стороны компаний инфраструктурной и смежной отраслей составил 16 млрд руб. Всего прошло 13 таких размещений. По общему объему это больше, чем во втором квартале (9,6 млрд руб.) и сопоставимо с первым (13,6 млрд руб.). Самое крупное размещение ЦФА в нашей выборке в третьем квартале сделала АФК «Система» (10 млрд руб.), причем для нее это уже не первый опыт таких заимствований. Мы полагаем, что в следующие кварталы круг пользователей такого инструмента в инфраструктурном и смежных секторах будет расширяться.

Эксперименты с цифровым рублем и исламским банкингом продолжаются

В третьем квартале 2024 года исполнился год с момента старта пилотного проекта по использованию цифрового рубля, еще одной формы национальной валюты. Одновременно закончился первый этап тестирования, в котором приняли участия почти 600 физических лиц, имеющих отношение к 12 банкам, участвующим в эксперименте.

С сентября 2024 года начался второй этап, в котором уже примет участие 9 тыс. человек и 1,2 тыс. юридических лиц. К тестированию взаимодействия с цифровым рублем на этом этапе могут присоединить еще 19 банков.

Постепенный ввод цифрового рубля в массовое пользование состоится только после того, как пилотный эксперимент будет признан успешным. В ЦБ РФ предполагают, что это может произойти в середине 2025 года. К этому моменту крупные банки смогут и, вероятно, будут обязаны предоставлять клиентам возможность проводить операции с цифровыми рублями.

В сентябре 2024 года также исполнился год с момента начала эксперимента по исламскому (партнерскому) финансированию, который проводится на территории Башкирии, Татарстана, Чечни и Дагестана. В нем принимают участие 27 организаций, входящих в специальный реестр ЦБ РФ, который регулярно пополняется новыми компаниями.

Эксперимент продлится два года, он позволит выявить необходимые для нормальной работы инструментов исламского финансирования изменения в российском законодательстве, повысить привлекательность отечественного рынка для иностранных инвесторов, в том числе из исламских государств. По данным Минфина, потенциал российского рынка исламского финансирования в ближайшие годы может составить 1 трлн руб.

Материал публикуется исключительно в информационных целях, не является профессиональной консультацией, рекламой и офертой, а также не может быть основанием для принятия инвестиционных решений. Приведенные данные, экспертные мнения и прогнозы актуальны на дату публикации и не носят исчерпывающий характер.

Мы в Telegram

Мы в Telegram