13.10.2023

Заемный капитал для компаний и проектов: итоги третьего квартала 2023 года

Когда значительное повышение ключевой ставки отразится на инвестпроектах? Почему рынок концессионных бондов остается в состоянии «заморозки»? Какие новые инструменты пробуют в России и пригодны ли они для инфраструктуры?

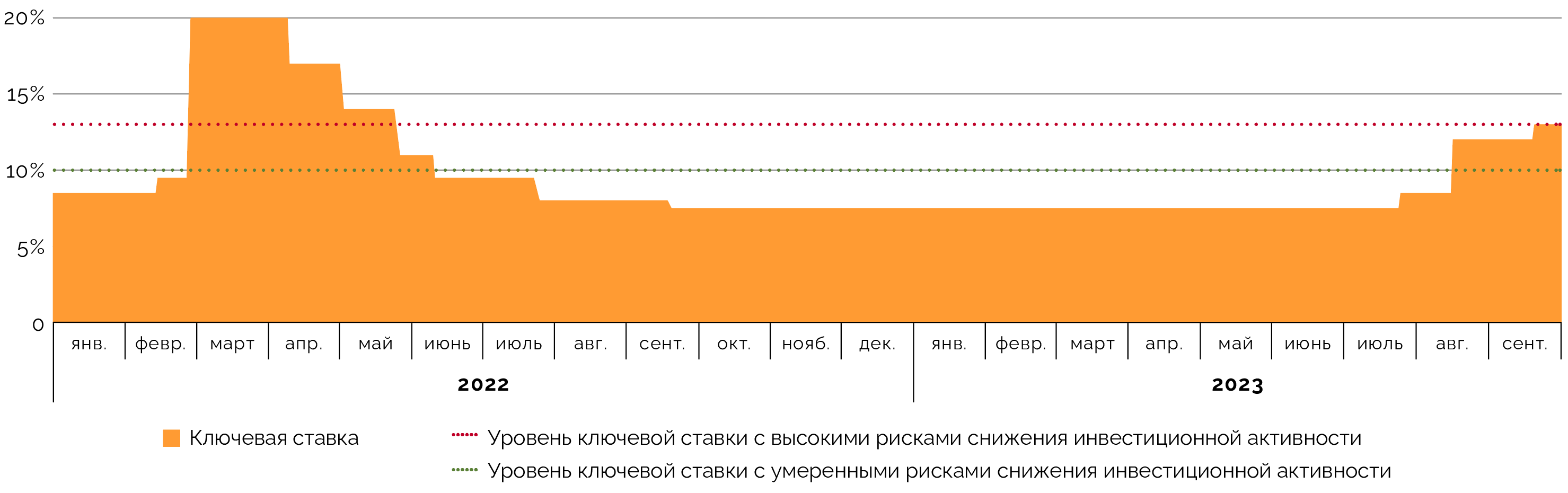

После стабильного в течение трех кварталов подряд уровня ключевой ставки в июле — сентябре 2023 года ее поменяли трижды: суммарно на 5,5 п. п., до 13% годовых. Дальнейшее увеличение также не исключено и может произойти в ближайшие месяцы: в сентябре регулятор изменил свои ожидания по коридору средней ключевой ставки в 2024 году до чувствительных для рынка 11,5‑12,5% с почти умеренных 8,5‑9,5% в более раннем прогнозе.

Пока фактор сильного роста ключевой ставки не полностью отразился на условиях банковского кредитования и объемах взятых корпоративными участниками рынка кредитов. По нашей оценке, коридор банковских ставок для инвестиционных проектов в третьем квартале 2023‑го изменился только по нижней границе: до 10,2‑15,5% против 9,8‑15,5% во втором. Это произошло из‑за предварительно одобренных условий для заемщиков, ускоренного кредитования по прежним более низким ставкам в ожидании роста ключевой, а также менее шокового ее повышения, чем в предыдущие кризисные моменты. Но в четвертом квартале последствия роста, вероятно, будут более явными по обеим границам коридора.

Размещений рассматриваемых нами средне- и долгосрочных корпоративных облигаций компаний инфраструктурной и смежных отраслей в третьем квартале 2023‑го не было, впрочем, эмитенты в этом сегменте малоактивны с начала года. На это влияет все еще узкий горизонт планирования, возможность ухода в более краткосрочные заимствования, наличие широкого круга альтернативных инструментов, применяя которые компаниям необязательно самим становиться эмитентами (инфраструктурные облигации, финансирование с участием ВЭБ.РФ и др.). Из-за роста ключевой ставки активность в сегменте средне- и долгосрочных эмиссий, вероятно, будет пониженной и в четвертом квартале.

Учитываются корпоративные и концессионные размещения облигаций со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов, работающих в инфраструктурной и смежных отраслях. Это естественные монополии, организации агропромышленности и сельского хозяйства, IT-сферы, связи, транспортного и строительного секторов (не включая жилищное строительство).

Диапазон плавающих ставок для рассматриваемых нами средне- и долгосрочных облигационных выпусков компаний инфраструктурной и смежных отраслей в третьем квартале 2023‑го составлял 3,51‑17,2% против 7,5‑21,1% во втором. К снижению границ привели невысокие ставки по выпуску ФСК ЕЭС и изменение ставки купона для облигаций «Волга — Спорт». Диапазон фиксированных ставок для нашей выборки корпоративных бумаг остался на уровне 5‑19%, как и кварталом ранее, если не брать во внимание имеющиеся выпуски с нерыночными условиями.

В сегменте относительно новых инструментов в третьем квартале 2023 года наблюдались разнонаправленные тенденции: инфраструктурные облигации установили рекорд, в юаневых бондах возникло затишье со стороны организаций реального сектора, но наряду с этим российская компания впервые разместила облигации в дирхамах. В первом случае банк ДОМ.РФ провел выпуск СОПФ «Инфраструктурные облигации» в объеме 30 млрд руб. (ранее такие эмиссии были в два-три раза меньше) и этот же выпуск попал в сектор устойчивого развития Московской биржи. В свою очередь, эмитентом «дирхамовых» облигаций на сумму эквивалентную 10 млрд руб. стал «Русал». Но из‑за ограниченной доступности этой валюты аналогичных выпусков от других участников рынка мы пока не ждем.

На отечественном финансовом рынке в третьем квартале 2023 года запустили в экспериментальном режиме два самостоятельных инструмента, которые со множеством оговорок на долгосрочном горизонте можно рассматривать, как возможности для инфраструктуры: исламский банкинг и цифровой рубль. Первый может быть в перспективе полезен, как один из дополнительных источников средств для отрасли в тех регионах страны, где преобладает мусульманское население, а второй — в сочетании со смарт-контрактами может использоваться для реализации и оплаты проектов, в которых пересекаются интересы и должны учитываться обязательства разных сторон.

Тройной прыжок ключевой ставки

Если весь последний квартал прошлого года и всю первую половину нынешнего ключевая ставка была стабильна (7,5%), то в третьем квартале 2023‑го произошло сразу три повышения ее уровня: в июле (на 1 п. п.), августе (на 3,5 п. п.) и сентябре (на 1 п. п.). Суммарно она выросла на 5,5 п. п. и к октябрю ее уровень составил 13%. Решения регулятора были вызваны серьезным инфляционным давлением, связанным с ростом спроса и ослаблением рубля.

Некоторое повышение ключевой ставки рынок закладывал в свои прогнозы и ранее, но августовское заседание c увеличением ее сразу на 3,5 п. п. было внеплановым. Вместе с тем, изменение оказалось менее шоковым, чем в предыдущие кризисные моменты: так, в феврале 2022 года ставку изменили сразу на 10,5 п. п. (до 20% годовых), а в декабре 2014‑го — на 6,5 п. п. (до 17%).

Обратной стороной растянутого на два месяца повышения может стать то, что нахождение ключевой ставки на уровне выше 10‑12% и, как следствие, период дорогого кредитования для проектов, продлятся дольше, чем в случае однократного скачка. С учетом того, что в сентябре ЦБ РФ продолжил повышать ставку, мы полагаем, что ее уровень не снизится до условно «спокойных» значений первой половины 2023 года как минимум ближайшие два-три квартала.

Об этом косвенно говорит и сентябрьский среднесрочный прогноз регулятора по средней ключевой ставке: в 2023 году она ожидается на уровне 9,6‑9,7%, а в 2024 году — 11,5‑12,5%. Лишь в 2025 году средняя ставка может уйти к границам значений, близких к началу 2023‑го — 7‑8%. По сравнению с июльским прогнозом, ожидания регулятора стали более пессимистичными: тогда на 2023 год границы средней ключевой составляли 7,9‑8,3%, а на 2024 и 2025 годы 8,5‑9,5% и 6,5‑8,5% соответственно.

Такой коридор не исключает дальнейшего повышения ключевой ставки в четвертом квартале, например, до 14%. Ближайшее плановое заседание ЦБ РФ по поводу ее изменения или сохранения должно состояться в конце октября 2023 года.

В сентябрьском среднесрочном прогнозе ЦБ РФ инфляция к концу 2023 года ожидается на уровне 6‑7% против 5‑6,5% в апрельском и июльском. Высокая ключевая ставка, скорее всего, обеспечит ценовую стабильность. В 2024‑2025 годах прогноз по инфляции пока неизменен: ее уровень в обоих случаях составляет 4%.

Источник: данные ЦБ РФ, анализ Sherpa Group

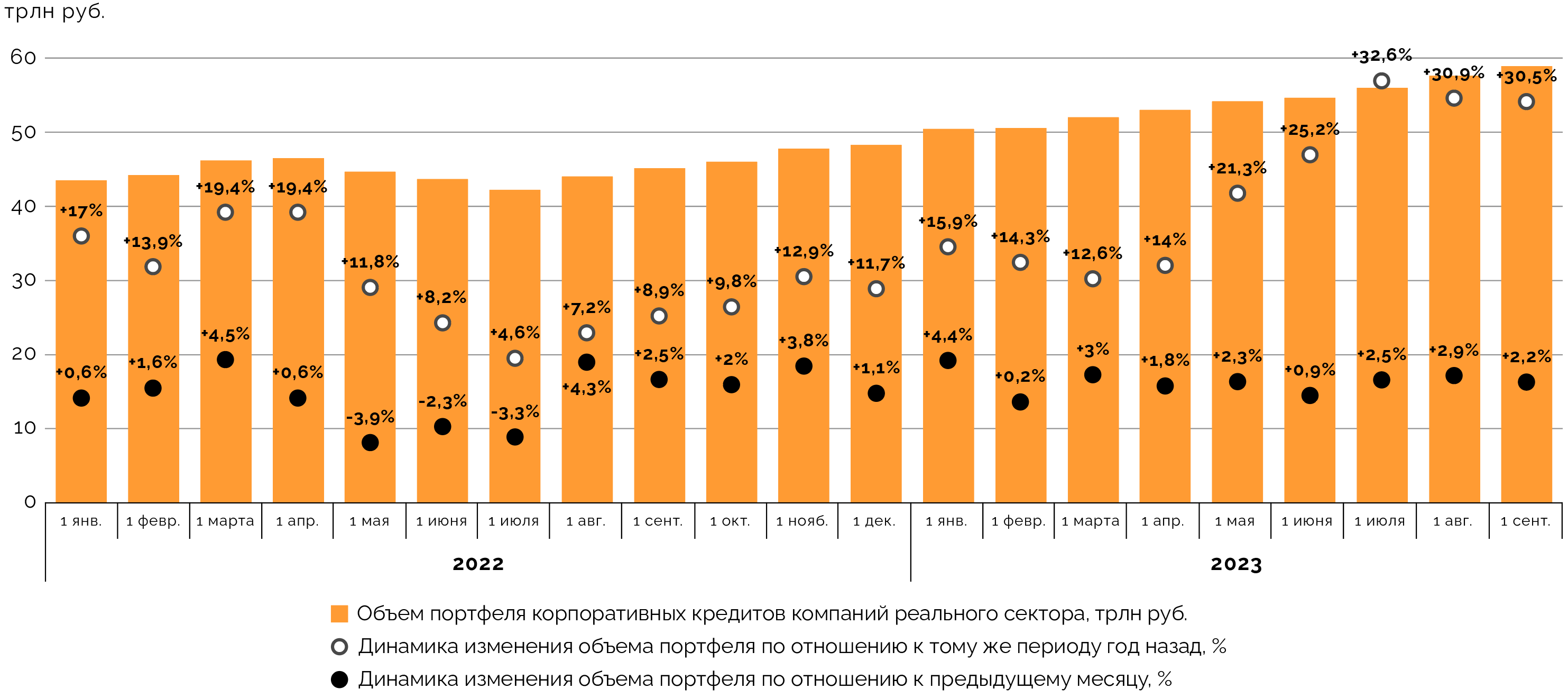

Банковское кредитование готовится к «заморозкам»?

Исторически при ограничительной и жесткой денежно-кредитной политике (ДКП), когда ключевая ставка составляет от 10% до 13%, темпы кредитования замедляются в среднем на 3‑5% в годовом выражении. А при ставке более 13% рынок обычно стагнирует, что происходило например, в первом полугодии 2015 года.

В течение второго и бóльшую часть третьего кварталов 2023 года темпы кредитования корпоративных участников в реальном секторе значительно росли (в июне — августе свыше 30% в денежном выражении по отношению к тем же месяцам прошлого года; данные за сентябрь пока не опубликованы). Такой рост стимулировался необходимостью рефинансирования внешних долгов в рублях, кредитованием организаций под выкуп иностранных активов, кредитованием компаний под инвестпроекты, преимущественно гарантированные государством, или под госзаказы в ВПК и смежных отраслях.

Кроме того, многие корпоративные заемщики стремились взять кредиты до ожидаемого увеличения ставок, а также существовал сезонный спрос на кредиты со стороны исполнителей работ по госконтрактам, оплата которых происходит ближе к концу года.

Общий рост банковских ставок наблюдался на рынке уже в июне в ожидании роста ключевой. Тогда средняя ставка кредитования на срок свыше одного года выросла на 30‑38 б. п., до 9,37‑9,47% годовых. Для сельскохозяйственных предприятий и организаций обрабатывающеей отраси ставки были даже ниже — на уровне 6,5‑7% и 8,5‑9% соответственно — в основном из‑за программ господдержки и субсидирования. Ставки в других отраслях (строительстве, электроэнергетике, транспорте) были более 9,5‑10,5%.

В это время и тоже по причине ожидания дальнейшего роста ставок увеличилась доля средне- и долгосрочных банковских кредитов компаний.

Несмотря на то, что ключевая ставка повышалась в течение третьего квартала трижды, банковский сектор не сразу и не резко изменил ставки кредитования проектов. Сдерживающим фактором стали в ряде случаев предодобренные условия выдачи кредитов. Мы ожидаем, что повышение ключевой ставки отразится на рынке в основном в четвертом квартале.

По нашей оценке, ставки банковского кредитования для инфраструктурных проектов в третьем квартале 2023 года находились в диапазоне 10,2‑15,5% годовых против 9,8% — 15,5% во втором квартале. К концу года мы ожидаем дальнейшее движение вверх как нижней, так и верхней границ этого диапазона из‑за необходимости банков повышать привлекательность депозитов.

На рынке в ближайшие кварталы вероятно замедление темпов кредитования, но полной остановки инвестиционной активности при сохранении нынешней ключевой ставки мы все же не ждем. Впрочем, значительную роль в том, чтобы этого не случилось, при дальнейшем ужесточении ДКП будут вновь играть инструменты государственной поддержки и доступность для организаций субсидирования кредитной ставки.

В конце августа 2023 года правительство приняло решение возобновить программу льготных кредитов для компаний, занимающихся строительством и ремонтом дорог. Кредиты со ставкой 3% годовых планируют выдавать на досрочное исполнение государственных и муниципальных контрактов, связанных со строительством автомобильных дорог федерального, регионального, межмуниципального и местного значения. В приоритете будут проекты в рамках пятилетнего плана дорожной деятельности, комплексного плана модернизации и расширения магистральной инфраструктуры и «Безопасных качественных дорог».

Источник: данные ЦБ РФ, расчеты Sherpa Group

Облигационный рынок держит паузу

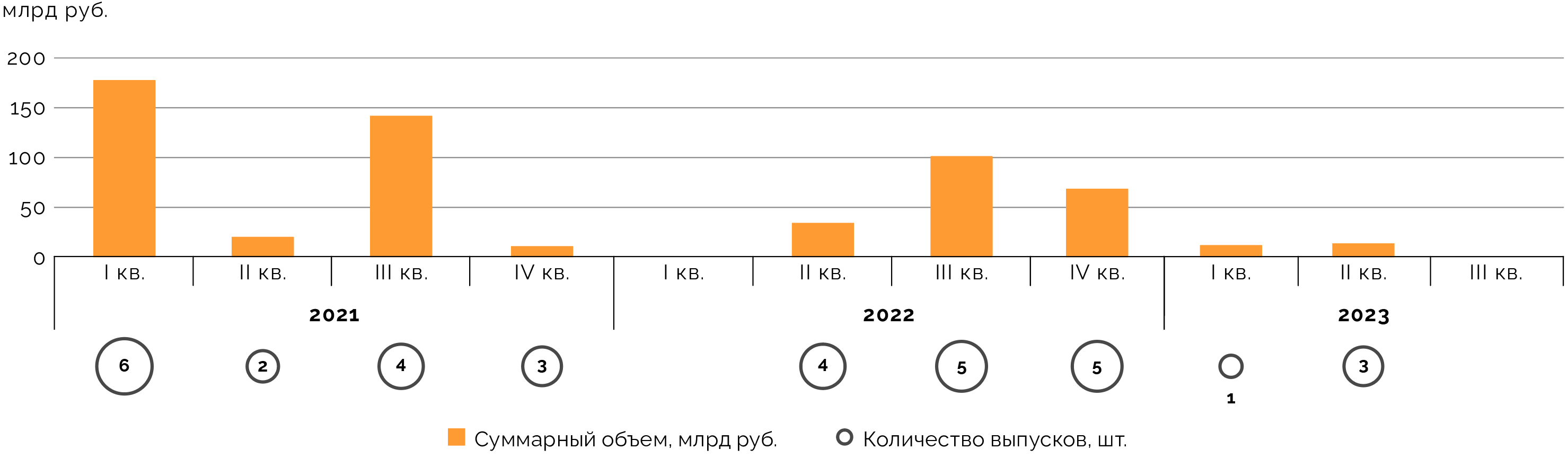

В третьем квартале 2023 года не произошло ни одного размещения средне- и долгосрочных облигаций эмитентами из инфраструктурной и смежных отраслей. Впрочем, пониженный интерес к этому инструменту наблюдается на рынке с начала года: всего за это время состоялось четыре размещения на 25,5 млрд руб.

Для сравнения, год назад — в третьем квартале 2022‑го состоялось пять эмиссий, подходящих по условиям к нашей выборке, на общую сумму 100 млрд руб.

В нашей выборке мы традиционно учитываем корпоративные и концессионные размещения облигаций со сроком погашения более 6,5 лет и объемом свыше 1 млрд руб. от эмитентов, работающих в инфраструктурной и смежных отраслях. Это естественные монополии, организации агропромышленности и сельского хозяйства, IT-сферы, связи, транспортного и строительного секторов (не включая жилищное строительство). Мы не учитываем эмиссии со спецназначением, обладающие нерыночными или льготными условиями (например, выпуски ГК «Автодор», ДОМ.РФ и смежных структур, а также финансируемые РЭО проекты).

Уровень средне- и долгосрочных заимствований в изучаемом нами сегменте в 2023‑м демонстрирует самые слабые показатели за последние годы. На это вновь влиял и узкий горизонт планирования для компаний, и возможность использования других инструментов и видов заимствований.

В частности, в третьем квартале вновь не размещались концессионные облигации и в ближайшем будущем их новых эмиссий не ожидается. Наиболее успешно они были интегрированы в транспортные проекты, однако, пока соответствующих новых инициатив на рынке нет. А в сфере электротранспорта, где их также использовали эффективно, есть конкурирующие с концессионными бондами инструменты — например, возможность получить льготные средства с помощью ВЭБ.РФ или участвовать в проектах зеленого или социального финансирования тоже при содействии институтов развития.

Компании инфраструктурного и смежных секторов в третьем квартале прибегали к более краткосрочным размещениям, чем учитываемые в нашей выборке. В частности, среди таких эмитентов были «Автобан-Финанс», РЖД, «Русгидро». Это свидетельствует о сокращении горизонта планирования и указывает на стремление занять средства по меньшим для себя ставкам.

С краткосрочными заимствованиями выходили на рынок и новые эмитенты. Например, ими стали «Дарс-Девелопмент» (компания привлекла в сентябре 1 млрд руб. сроком на два года) и «Трест № 37 Ленинградспецстрой» (привлек 655 млн руб. сроком на четыре года). Мы связываем такие размещения с необходимостью расширения базы финансирования перспективных игроков. Кстати, часто в ходе первых маркетинговых выпусков эмитенты-новички могут предлагать более привлекательные условия для инвестора, чем в среднем по рынку.

На наш взгляд, активность исследуемых нами эмитентов, интересующихся средне- и долгосрочными облигационными инструментами, в четвертом квартале будет оставаться на низком уровне. В дальнейшем с уменьшением ключевой ставки она продолжит расти. Ряд игроков может перейти к более долгим срокам заимствований после утверждения нового федерального бюджета и понимания необходимых объемов инвестиционных программ.

Ставки купонов в третьем квартале 2023‑го

Доходности 15-, 20- и 30‑летних ОФЗ в третьем квартале 2023 года в среднем стали находиться в более узком диапазоне, чем кварталом ранее: 11,52‑11,66% против 11,40‑11,89%.

Диапазон плавающих ставок для рассматриваемых нами средне- и долгосрочных выпусков компаний инфраструктурной и смежных отраслей в третьем квартале снизился по обеим границам и составлял 3,51‑17,2% против 7,5‑21,1% во втором. На это повлияли низкие ставки по выпуску ФСК ЕЭС и изменение ставки купона облигаций «Волга — Спорт» (с 21,1% до 9%). Средний уровень ставки по бумагам с плавающими ставками достигал 10,48%.

Диапазон фиксированных ставок для учитываемых в выборке корпоративных бумаг составил 5‑19% и не изменился по отношению ко второму кварталу 2023‑го. Среднее значение ставки купона по данной выборке бумаг — 8,43%. Здесь мы не учитываем выпуски с нерыночными ставками. В частности, наименьшие купоны, не входящие в указанную границу, начисляются по выпускам «Мостотреста», «Русгидро» и Новой концессионной компании (для выпуска AA1 на уровне 1,4%).

Источник: данные Московской биржи, Cbonds, FinamBonds, анализ Sherpa Group

Новые инструменты и эксперименты

Применение и использование относительно новых инструментов компаниями реального сектора (или в их интересах) продолжается, исключениями стали заимствования в юанях.

В августе 2023 года состоялся очередной выпуск инфраструктурных облигаций от ДОМ.РФ. Новая эмиссия СОПФ «Инфраструктурные облигации» оказалась самой крупной за все время, в ходе нее институт развития привлек 30 млрд руб. на четыре года.

В этом году эмиссия инфраструктурных облигаций ДОМ.РФ была уже второй — с помощью первого размещения в мае удалось привлечь 15 млрд руб. А всего в ходе шести эмиссий СОПФ «Инфраструктурные облигации» в 2021‑2023 годах привлек 90 млрд руб.

Наиболее крупные льготные займы, обеспеченные с помощью этого инструмента, — пошли на поддержку строительства обхода Тольятти с мостовым переходом через Волгу (24,2 млрд руб.), строительства и эксплуатации трамвайной сети «Станция метро „Купчино“ — Шушары — Славянка» (17,4 млрд руб.) в Санкт-Петербурге и создания технологического комплекса Люберецкий очистных сооружений в Москве (8 млрд руб.).

Такая возможность получить кредит из средств от выпуска инфраструктурных облигаций, с одной стороны, помогает проектам, но, с другой стороны, ограничивает развитие рынка концессионных бондов, потому что компаниям нет необходимости самим прибегать к использованию сложного инструмента и становиться эмитентом.

Августовский выпуск инфраструктурных облигаций ДОМ.РФ состоялся в рамках «инфраструктурного меню» (инфраструктурное меню — набор инструментов финансирования, помогающий запускать социально значимые проекты в регионах) и, кроме того, попал в сектор устойчивого развития Московской Биржи.

По данным ЦБ РФ, на 1 сентября 2023 года в секторе устойчивого развития Московской биржи находилось 32 выпуска с облигациями в обращении на общую сумму 324,9 млрд руб. С начала года сектор пополнился пятью новыми выпусками, а их объем в обращении вырос на 20% (или на более, чем 54 млрд руб.).

К облигационным заимствованиям в юанях компании реального сектора в третьем квартале 2023 года не проявляли активного интереса. Подобные размещения в китайской валюте были лишь со стороны кредитных и финансовых организаций.

Но в это же время происходили пробы заимствований в других валютах. Российская компания впервые провела размещение своего выпуска на Московской бирже в дирхамах (валюте Объединенных Арабских Эмиратов): эмитент «Русал» привлек таким образом 370 млн дирхамов (примерно 10 млрд руб.). Срок размещения — два года, ставка купона, который будет выплачиваться раз в полгода, составила 5,95% годовых.

Скорее всего, такие размещения будут единичными из‑за «экзотичности» валюты (она пока не торгуется на Московской бирже из‑за ограничений со стороны регулятора арабской страны) и узкого круга инвесторов (это могут быть банки, которые взаимодействуют с компаниями, торгующими с ОАЭ, но такой оборот не является значительным). Впрочем, даже если эти проблемы решат, появления таких инструментов для финансирования инфраструктурных проектов в ближайшем будущем мы не ждем.

Источник: данные ДОМ.РФ, компаний, СМИ

Исламское финансирование и цифровой рубль все ближе

В третьем квартале 2023 года на отечественном рынке запустили эксперименты по двум новым возможностям, для которых ранее было принято соответствующее законодательство: исламскому банкингу и цифровому рублю.

С исламским банкингом будут экспериментировать в течение двух лет на территории четырех регионов — Башкирии, Татарстана, Дагестана и Чечни. В эксперименте смогут принять участие как кредитные организации, так и юридические лица. Вознаграждение в виде процентных ставок в операциях исламского банкинга отсутствует, но могут быть выплаты, привязанные к результату этих операций. Кроме того, применение инструмента запрещено для сфер производства и продажи табачной, алкогольной продукции, оружия и игорного бизнеса.

Мы полагаем, что использовать этот инструмент в инфраструктурных проектах пока не будут: в том числе из‑за капиталоемкости и более длительной, чем продолжительность эксперимента, реализации таких инициатив. Но в долгосрочной перспективе он мог бы быть «проводником» иностранных вложений в инфраструктуру со стороны мусульманских стран и институтов развития, по крайней мере, для указанных выше регионов.

Поэтапное тестирование возможностей цифрового рубля началось 15 августа в 11 российских городах с участием 13 кредитных организаций. Широкое внедрение новой формы национальной валюты начнется не ранее 2025‑2026 годов.

В отличие от более ранних планов, цифровой рубль не собираются применять для «окрашенного финансирования» в бюджетной системе, что могло быть полезно для реализации государственных контрактов или оплаты обязательств публичной стороны в концессионных или ГЧП-проектах. Впрочем, для инфраструктуры цифровой рубль мог бы быть использован в сочетании со смарт-контрактами, когда выплаты происходят автоматически после ряда выполненных условий (обязательств). Но такое применение также требует времени и тестирования на пилотных проектах.

Подробнее о цифровом рубле и этапах его внедрения читайте в обзоре «Цифровой рубль: когда новая форма национальной валюты достигнет инфраструктуры?».

Материал публикуется исключительно в информационных целях, не является профессиональной консультацией, рекламой и офертой, а также не может быть основанием для принятия инвестиционных решений. Приведенные данные, экспертные мнения и прогнозы актуальны на дату публикации и не носят исчерпывающий характер.

Мы в Telegram

Мы в Telegram